Les produits structurés sont des instruments financiers de plus en plus populaires. Bien qu’ils puissent offrir des rendements élevés, ils comportent également des risques et des coûts importants. Dans cet article, nous examinerons les avantages et inconvénients de ces produits pour aider les investisseurs à prendre des décisions éclairées.

Produits structurés : atouts et faiblesses

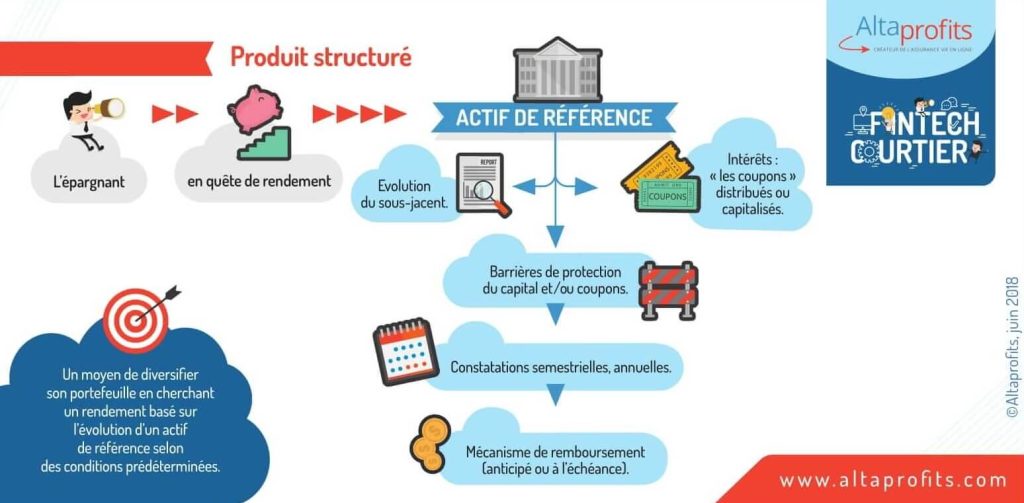

Les produits structurés sont des instruments financiers qui combinent plusieurs types d’actifs sous-jacents, tels que des actions, des devises ou des matières premières. Ils sont souvent considérés comme une alternative aux investissements traditionnels tels que les fonds communs de placement ou les actions individuelles. Les atouts de ces produits incluent la diversification des risques grâce à la combinaison d’actifs, ainsi qu’une exposition potentiellement plus élevée aux marchés en croissance grâce à des mécanismes de levier. Cependant, les produits structurés présentent également des faiblesses, notamment des frais élevés, une complexité accrue et une liquidité réduite. De plus, certains produits structurés peuvent être très risqués et ne conviennent pas à tous les types d’investisseurs.

Comment bien placer son argent en 2023 ? | Netinvestissement

[arve url=”https://www.youtube.com/embed/aC7QHEa8Ch8″/]

Formation: Comment se fixer et tenir ses objectifs ambitieux

[arve url=”https://www.youtube.com/embed/kyqKG2pEOm8″/]

Quels sont les dangers associés aux produits structurés ?

Les produits structurés peuvent être très risqués pour les investisseurs. Les produits structurés sont souvent conçus pour offrir des rendements supérieurs à ceux des investissements traditionnels, mais cela se fait généralement au détriment de la sécurité. Les investisseurs doivent être conscients que les produits structurés sont souvent plus complexes que les actions ou les obligations classiques et qu’ils comportent souvent des conditions et des clauses compliquées. Les produits structurés peuvent également être très opaques, ce qui signifie que les investisseurs peuvent ne pas comprendre pleinement les risques associés à leur investissement. En outre, certains produits structurés peuvent avoir une durée de vie limitée, ce qui signifie que les investisseurs peuvent être obligés de vendre leur investissement avant la fin de l’échéance, ce qui peut entraîner des pertes importantes. Enfin, les produits structurés peuvent être plus chers que les investissements traditionnels, car ils incluent souvent des frais de structure complexes qui peuvent être difficiles à comprendre. Il est donc important que les investisseurs fassent preuve de prudence lorsqu’ils envisagent d’investir dans des produits structurés et qu’ils cherchent des conseils auprès de professionnels qualifiés avant de prendre toute décision d’investissement.

Quel est le bénéfice d’une structure d’EMTN ?

Une structure d’EMTN (European Medium Term Note) présente plusieurs avantages pour un site de nouvelles. Premièrement, cela permet de lever des fonds de manière flexible et à moyen terme. Les EMTN peuvent être émis en différentes devises et ont des durées de maturité allant jusqu’à 30 ans. Cela donne aux émetteurs la possibilité de répondre à différents besoins de financement.

Deuxièmement, une structure d’EMTN permet également une plus grande diversification des sources de financement. Les investisseurs potentiels pour ces titres sont nombreux et variés, tels que les institutions financières, les fonds d’investissement et les particuliers fortunés. Cela signifie que le site de nouvelles peut atteindre un public plus large qui pourrait être intéressé par l’investissement dans ces titres.

Troisièmement, les EMTN peuvent être négociées sur le marché secondaire, ce qui offre une liquidité accrue pour les investisseurs. Cette liquidité accrue peut rendre les EMTN plus attractifs pour les investisseurs, augmentant ainsi la demande pour les titres. Cela peut se traduire par des conditions de financement plus favorables pour le site de nouvelles, telles que des taux d’intérêt plus faibles.

Enfin, une structure d’EMTN offre également une flexibilité accrue en termes de montants émis, car ils peuvent être adaptés aux besoins de financement de l’émetteur. Cela permet au site de nouvelles de lever des fonds dans des conditions plus favorables, tout en maintenant un niveau de flexibilité élevé en termes de montants émis.

En somme, une structure d’EMTN peut offrir des avantages significatifs pour un site de nouvelles en termes de flexibilité, de diversification des sources de financement, de liquidité et de conditions de financement plus favorables.

Quels sont les traits essentiels d’un produit structuré ?

Un produit structuré est un produit financier complexe qui combine différents instruments financiers tels que des actions, des obligations ou des produits dérivés. Il est conçu pour offrir une exposition à différents actifs financiers et pour répondre à des objectifs d’investissement spécifiques.

Les traits essentiels d’un produit structuré sont :

– La combinaison de différents instruments financiers

– Une exposition à différents actifs financiers

– Un objectif d’investissement spécifique

– Des risques spécifiques liés aux instruments financiers utilisés

– Des frais supplémentaires pour la structuration du produit

– Une durée de vie limitée

– Des conditions de remboursement spécifiques en fonction de l’évolution des actifs financiers sous-jacents

Il est important de comprendre les caractéristiques d’un produit structuré avant d’investir, car ils peuvent comporter des risques supplémentaires par rapport aux investissements traditionnels. Les investisseurs doivent être conscients des frais supplémentaires et des conditions spécifiques de remboursement avant de prendre une décision d’investissement.

Quelles sont les raisons d’investir dans un produit structuré ?

Les produits structurés sont des instruments financiers qui offrent une exposition à différents types d’actifs sous-jacents, tels que des actions, des obligations ou des matières premières. Ils sont souvent proposés par les institutions financières pour aider les investisseurs à atteindre leurs objectifs de placement de manière plus efficace.

Le principal avantage des produits structurés est leur capacité à offrir une exposition aux marchés financiers tout en limitant le risque. Cela est possible grâce à la combinaison d’instruments financiers tels que les options et les contrats à terme, qui permettent de réduire le niveau de risque global associé à la détention d’un seul actif.

Les produits structurés peuvent également être personnalisés pour répondre aux besoins spécifiques des investisseurs. Par exemple, un investisseur qui souhaite obtenir une exposition à un secteur spécifique peut opter pour un produit structuré dont l’indice sous-jacent est composé d’actions des entreprises de ce secteur.

Enfin, les produits structurés peuvent offrir une plus grande flexibilité par rapport aux investissements traditionnels, car ils peuvent être conçus pour offrir un rendement spécifique pendant une période donnée ou pour fournir une protection contre une baisse du marché.

Cependant, il est important de noter que les produits structurés peuvent être complexes et comporter des coûts plus élevés que les investissements traditionnels. Il est donc essentiel pour les investisseurs de comprendre les risques et les avantages associés à ces produits avant de prendre une décision d’investissement.

Quels sont les avantages et les inconvénients des produits structurés par rapport aux investissements traditionnels comme les actions et les obligations ?

Les avantages des produits structurés :

Les produits structurés offrent une plus grande flexibilité aux investisseurs que les actions et les obligations traditionnelles. Ils peuvent être conçus pour répondre à des besoins de placement très spécifiques, tels que la protection contre la baisse du marché ou la participation à la hausse du marché avec un niveau de risque moindre. De plus, les produits structurés peuvent offrir des rendements plus élevés que les investissements traditionnels en raison de la vente d’options qui génèrent alors des primes.

Les inconvénients des produits structurés :

En contrepartie, les produits structurés sont souvent plus complexes que les investissements traditionnels, ce qui peut rendre leur compréhension plus difficile pour les investisseurs non avertis. Le risque de contrepartie est également plus élevé, car les produits structurés dépendent souvent de la solvabilité de l’émetteur. De plus, les frais associés à ces produits peuvent être plus élevés que ceux des investissements traditionnels, réduisant ainsi le gain potentiel de l’investisseur. Enfin, les produits structurés ne sont pas toujours facilement liquides, ce qui signifie qu’il peut être plus difficile de les vendre lorsque cela est nécessaire.

Comment évaluer la rentabilité d’un produit structuré et quels sont les risques associés à ce type d’investissement ?

Comment évaluer la rentabilité d’un produit structuré et quels sont les risques associés à ce type d’investissement ?

Les produits structurés sont des instruments financiers complexes qui combinent des éléments de différentes catégories, telles que les actions, les obligations et les matières premières. C’est pourquoi évaluer leur rentabilité peut être difficile, car elle dépend de la performance de chacun de ces éléments ainsi que de la structure du produit.

Cependant, l’évaluation de la rentabilité d’un produit structuré peut être réalisée en analysant les conditions générales du marché, les performances historiques des éléments sous-jacents et les caractéristiques structurelles du produit.

Il est également important de comprendre les risques associés à ce type d’investissement, notamment le risque de crédit de l’émetteur, le risque de marché et le risque de liquidité. Le risque de crédit se produit lorsque l’émetteur du produit structuré ne peut pas rembourser l’investisseur, tandis que le risque de marché se réfère aux fluctuations des prix des éléments sous-jacents. Le risque de liquidité peut se produire si l’investisseur ne peut pas vendre le produit structuré lorsqu’il le souhaite.

En conclusion, pour évaluer la rentabilité d’un produit structuré, il est important de comprendre la structure du produit et les performances historiques des éléments sous-jacents, ainsi que les risques associés à ce type d’investissement.

Quelle est la différence entre un produit structuré et un fonds d’investissement traditionnel, et comment choisir le bon produit pour son portefeuille d’investissement ?

Les produits structurés et les fonds d’investissement traditionnels sont deux types de véhicules d’investissement différents qui présentent des caractéristiques distinctes pour les investisseurs.

Les produits structurés sont des instruments financiers complexes qui combinent généralement des éléments de plusieurs classes d’actifs, tels que des actions, des obligations ou des matières premières. Ces produits peuvent être adaptés aux besoins spécifiques des investisseurs, avec des conditions contractuelles telles que des barrières de protection du capital ou des gains liés à certains indices boursiers. Les produits structurés peuvent offrir des rendements intéressants, mais ils comportent également un risque plus élevé que les fonds d’investissement traditionnels, car ils sont souvent basés sur des modèles mathématiques complexes et peuvent être sujets à des changements dans les conditions du marché.

Les fonds d’investissement traditionnels, quant à eux, sont des véhicules d’investissement plus simples et plus courants qui sont constitués d’un portefeuille diversifié d’actions ou d’obligations. Les fonds sont gérés par des professionnels de l’investissement qui cherchent à optimiser les rendements pour les investisseurs en utilisant diverses stratégies et techniques de placement. Les fonds offrent également une diversification et un accès facile aux marchés pour les investisseurs.

Pour choisir le bon produit pour son portefeuille d’investissement, il est important de comprendre les avantages et les inconvénients de chaque type de véhicule d’investissement. Si vous êtes disposé à prendre un risque plus élevé pour un rendement potentiel plus élevé, vous pouvez envisager des produits structurés. Si vous recherchez une stratégie d’investissement plus stable et plus traditionnelle, un fonds d’investissement traditionnel peut être plus approprié. Il convient également de tenir compte des frais, des performances passées et de la composition du portefeuille avant de prendre une décision.

En conclusion, les produits structurés présentent des avantages certains en termes de diversification et de possibilité de gain élevé. Toutefois, ils comportent également des inconvénients non négligeables tels que les risques de pertes importantes et la complexité de leur fonctionnement. Il est donc primordial de bien comprendre ces produits avant d’investir et de ne pas les considérer comme une solution miracle pour augmenter ses gains. En somme, les produits structurés peuvent être intéressants pour certains investisseurs avisés, mais ils doivent être maniés avec précaution pour ne pas essuyer des pertes importantes.