L’emprunt bancaire est une stratégie courante pour financer des projets personnels ou professionnels. Cependant, il est important de savoir qu’il présente à la fois des avantages et des inconvénients. D’un côté, cela peut permettre d’obtenir des fonds nécessaires pour atteindre ses objectifs rapidement. D’un autre côté, cela implique des intérêts et des frais supplémentaires qui pourraient faire augmenter le coût total du prêt. Cet article explore les aspects positifs et négatifs de l’emprunt bancaire, afin d’aider les personnes à prendre des décisions éclairées.

Emprunt bancaire : les pour et les contre

L’emprunt bancaire est un des moyens les plus courants pour financer lancer un business ou investir dans un nouveau projet. Toutefois, cela peut également comporter des risques.

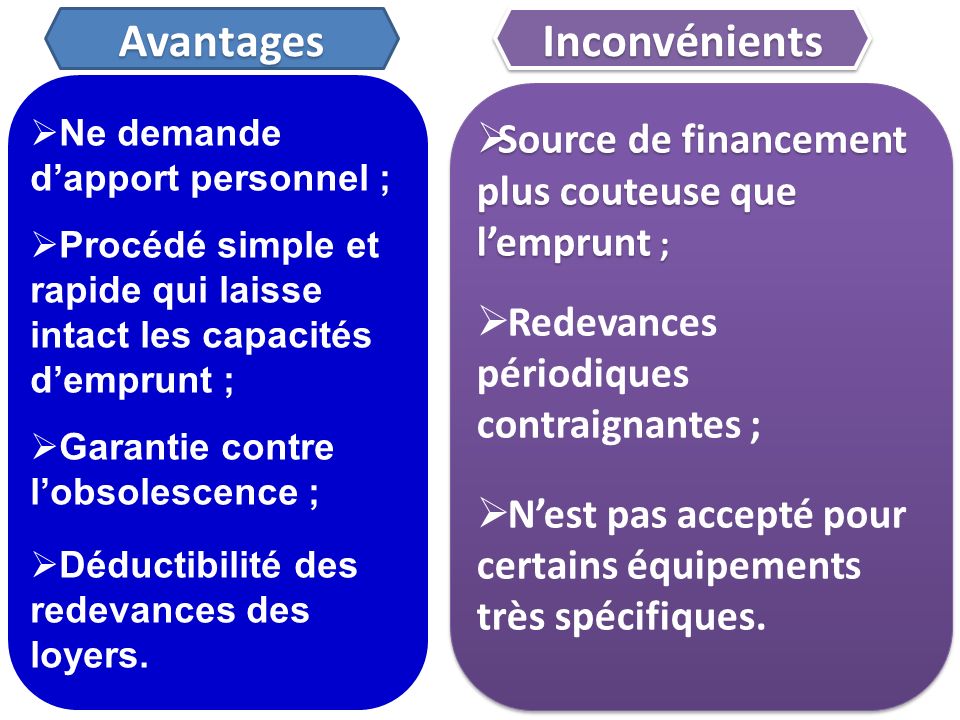

Les avantages :

– Obtenir rapidement une grande somme d’argent pour financer un projet ou une entreprise

– Les taux d’intérêts peuvent être avantageux selon la situation du marché financier

– Les remboursements peuvent être échelonnés sur plusieurs années ce qui permet une meilleure gestion de liquidités.

Les inconvénients :

– L’emprunt bancaire implique des coûts supplémentaires tels que les frais de dossier, les commissions, les pénalités de remboursement anticipé, etc.

– Une mauvaise gestion financière peut entraîner des difficultés à honorer les remboursements mensuels, ce qui peut conduire à des sanctions financières de la part de la banque.

– Il est nécessaire de fournir une garantie comme une hypothèque ou une caution personnelle en cas de défaillance de paiement.

En fin de compte, l’emprunt bancaire peut être un choix judicieux pour financer un projet si l’on est en mesure de rembourser les mensualités sans difficulté, mais il convient de bien évaluer sa situation financière avant de signer un contrat avec une banque.

COMBIEN FAUT-IL GAGNER POUR EMPRUNTER EN 2023 ?

[arve url=”https://www.youtube.com/embed/TOJXyVP0tdU”/]

Crédit immobilier : Les meilleures banques de France (je donne les noms)

[arve url=”https://www.youtube.com/embed/9VLWlmDeTFI”/]

Quels sont les bénéfices et les désavantages de l’emprunt ?

L’emprunt présente des avantages et des désavantages pour les particuliers comme pour les entreprises.

Les avantages de l’emprunt sont :

– La possibilité d’acheter un bien ou de financer un projet sans avoir à disposer de la totalité des fonds nécessaires.

– L’occasion de profiter de taux d’intérêts attractifs pour investir ou réaliser des projets rentables.

– La capacité à étaler le remboursement sur une période plus longue, ce qui permet de mieux gérer son budget.

Les désavantages de l’emprunt sont :

– Le coût du crédit, qui peut être élevé selon les taux d’intérêts pratiqués et les frais annexes.

– Le risque de surendettement si l’emprunteur ne parvient pas à rembourser ses dettes.

– La contrainte de rembourser régulièrement sa dette, ce qui peut limiter la capacité d’investissement et la qualité de vie de l’emprunteur.

Au final, l’emprunt peut être un outil utile dans certaines situations, mais doit être utilisé avec prudence et responsabilité. Les emprunteurs doivent être conscients des coûts associés à l’emprunt et s’assurer qu’ils disposent d’un plan de remboursement réaliste avant de contracter un prêt.

Quels sont les bénéfices d’un prêt bancaire ?

Les bénéfices d’un prêt bancaire sont nombreux. Tout d’abord, il permet de financer des projets importants tels que l’achat d’une maison, la création d’une entreprise ou encore l’acquisition d’un véhicule. Grâce à un emprunt, il est possible de disposer rapidement de la somme nécessaire pour réaliser ses projets.

En outre, le prêt bancaire offre la possibilité de payer en plusieurs fois et ainsi étaler les remboursements sur une période définie. Cela permet de mieux organiser son budget et d’éviter les difficultés financières.

Le recours à un prêt bancaire peut également être utile pour améliorer son score de crédit. En effet, en remboursant régulièrement ses échéances, cela démontre une capacité à gérer efficacement ses finances et peut ainsi améliorer sa cote de crédit.

Enfin, en cas d’imprévu ou de situation difficile, le prêt bancaire peut servir de solution de secours en offrant une somme supplémentaire pour faire face à une dépense inattendue.

Cependant, il est important de bien évaluer sa capacité de remboursement avant de contracter un prêt et de vérifier les conditions du contrat proposé par la banque.

Quelles sont les désavantages du crédit ?

Le crédit peut être une aide précieuse pour financer des projets importants, mais il peut également avoir des désavantages importants. Tout d’abord, le crédit implique des intérêts, qui augmentent le coût total de l’emprunt. De plus, si l’emprunteur ne parvient pas à rembourser le prêt dans les délais impartis, il peut être confronté à des pénalités financières importantes. En outre, prendre trop de crédit peut nuire à la solvabilité de l’emprunteur et compromettre sa capacité future à obtenir un financement pour d’autres projets importants. Enfin, le crédit peut encourager une dépendance financière et une surconsommation, ce qui peut conduire à une situation de surendettement.

Quels sont les désavantages de l’emprunt bancaire et de l’investissement en capital ?

L’emprunt bancaire présente plusieurs désavantages pour les entreprises qui cherchent à se financer. Tout d’abord, l’emprunt bancaire peut être difficile à obtenir pour les entreprises qui n’ont pas une solide historique financier. En outre, les taux d’intérêt peuvent être élevés, ce qui peut rendre le remboursement difficile pour l’entreprise. Enfin, les banques peuvent exiger des garanties, comme des actifs de l’entreprise, ce qui peut limiter la flexibilité financière de l’entreprise.

D’un autre côté, l’investissement en capital peut également présenter des désavantages pour les entreprises. Les investisseurs en capital risquent de perdre leur investissement s’ils ne voient pas de retour sur investissement ou si l’entreprise échoue. De plus, les investisseurs en capital peuvent exiger une participation plus active dans la gestion de l’entreprise, ce qui peut limiter l’autonomie des fondateurs et des dirigeants de l’entreprise.

En fin de compte, chaque option présente ses propres avantages et inconvénients, et il est important pour les entreprises de considérer soigneusement leurs options avant de prendre une décision.

Quels sont les avantages et les inconvénients d’un emprunt bancaire pour financer un projet ?

Les avantages et les inconvénients d’un emprunt bancaire pour financer un projet :

Avantages :

– L’emprunt bancaire permet de financer un projet important sans avoir à mobiliser toutes ses économies.

– Le remboursement de l’emprunt peut être étalé sur plusieurs années, ce qui permet de lisser les dépenses et de ne pas impacter trop fortement ses finances personnelles.

– Un emprunt bancaire peut également permettre de bénéficier d’un taux d’intérêt intéressant si le projet est bien ficelé et convaincant.

– Enfin, emprunter auprès d’une banque peut être une solution plus rapide que de chercher des investisseurs ou des partenaires commerciaux.

Inconvénients :

– Le principal inconvénient d’un emprunt bancaire est le coût du crédit. Les intérêts peuvent représenter une somme importante et alourdir considérablement le coût total du projet.

– De plus, emprunter de l’argent signifie s’endetter et donc prendre des risques. Si le projet ne se déroule pas comme prévu, il peut être difficile de rembourser l’emprunt, ce qui peut impacter négativement la situation financière de l’emprunteur.

– Enfin, obtenir un emprunt bancaire peut parfois être difficile, surtout pour les projets les plus risqués ou pour les emprunteurs ayant une situation financière fragile.

En somme, un emprunt bancaire peut être une solution intéressante pour financer un projet, mais il est important de bien réfléchir aux avantages et aux inconvénients avant de se lancer.

Comment évaluer si l’emprunt bancaire est la solution la plus adaptée à mes besoins ?

Pour évaluer si l’emprunt bancaire est la solution la plus adaptée à vos besoins, vous devriez :

1. Analyser vos besoins de financement : Tout d’abord, il faut que vous évaluiez précisément vos besoins de financement. Quel est le montant dont vous avez besoin ? Pour quelle durée ? À quel taux d’intérêt ? Est-ce que vous avez la capacité de rembourser l’emprunt dans les délais impartis ?

2. Comparer les offres des différentes banques : Ensuite, vous devez comparer les offres des différentes banques. Vérifiez les taux d’intérêt proposés par chacune d’elles et les conditions de remboursement proposées. Prenez en compte également les différents frais liés à l’emprunt et les garanties demandées par chaque banque.

3. Évaluer votre capacité de remboursement : Avant de vous engager dans un emprunt bancaire, vous devez vérifier votre capacité de remboursement. Évaluez votre revenu mensuel et vos dépenses pour voir combien vous pouvez mettre de côté pour le remboursement de l’emprunt. Il est important de ne pas prendre un engagement trop important qui pourrait compromettre vos finances.

4. Consulter un conseiller financier : Si vous n’êtes pas sûr de la solution la plus adaptée à vos besoins, n’hésitez pas à consulter un conseiller financier qui pourra vous aider à évaluer les différentes options et à choisir la meilleure solution pour vous.

En suivant ces étapes, vous serez en mesure d’évaluer si l’emprunt bancaire est la solution la plus adaptée à vos besoins. N’oubliez pas que l’emprunt doit être considéré comme un outil de financement à court ou à moyen terme et qu’il est important de bien évaluer votre capacité de remboursement avant de vous engager.

Quelles sont les alternatives à l’emprunt bancaire pour financer un projet et éviter les inconvénients liés à l’endettement ?

Il existe plusieurs alternatives à l’emprunt bancaire pour financer un projet et éviter les inconvénients liés à l’endettement :

1. Le financement participatif : Cette méthode consiste à faire appel à une communauté de personnes pour collecter des fonds en ligne pour votre projet. Cela peut se faire à travers des plateformes spécialisées telles que Kickstarter ou Indiegogo.

2. Le capital-risque : Pour les projets innovants et ambitieux, le capital-risque peut être une option viable. Les investisseurs fournissent des capitaux en échange d’une participation dans l’entreprise.

3. Les subventions et les bourses : Les gouvernements et les organisations privées offrent souvent des subventions et des bourses pour soutenir les projets dans des domaines spécifiques comme la recherche scientifique, l’éducation ou l’art.

4. Les partenariats : Collaborer avec d’autres entreprises ou organisations peut apporter des avantages financiers, tels que des investissements conjoints ou des coûts partagés.

En somme, il existe plusieurs options alternatives à l’emprunt bancaire pour financer un projet. Cependant, il est important de bien réfléchir aux avantages et aux inconvénients de chacune de ces options avant de prendre une décision.

En conclusion, prendre un emprunt bancaire peut être un moyen rapide et efficace d’obtenir des fonds pour financer un projet important. Cependant, il est essentiel de bien réfléchir aux implications financières à long terme et de comprendre les frais et intérêts associés à l’emprunt. Il est également important de peser le risque de ne pas être en mesure de rembourser l’emprunt en temps voulu, ce qui peut entraîner une mauvaise cote de crédit ou même la saisie de biens. Dans l’ensemble, l’emprunt bancaire peut être un outil précieux pour atteindre vos objectifs financiers, mais il est crucial de prendre une décision éclairée et responsable.