La var est une monnaie numérique de plus en plus populaire, offrant de nombreux avantages tels que des transactions rapides et sécurisées. Cependant, elle présente également des inconvénients tels que la volatilité des prix et le risque de cyberattaques. Exploitez les avantages de la var tout en restant vigilant face aux inconvénients qui lui sont associés.

Immobilier : VOUS ne POURREZ BIENTÔT PLUS être PROPRIÉTAIRE 🤨

[arve url= »https://www.youtube.com/embed/CMKCXKDbpqQ »/]

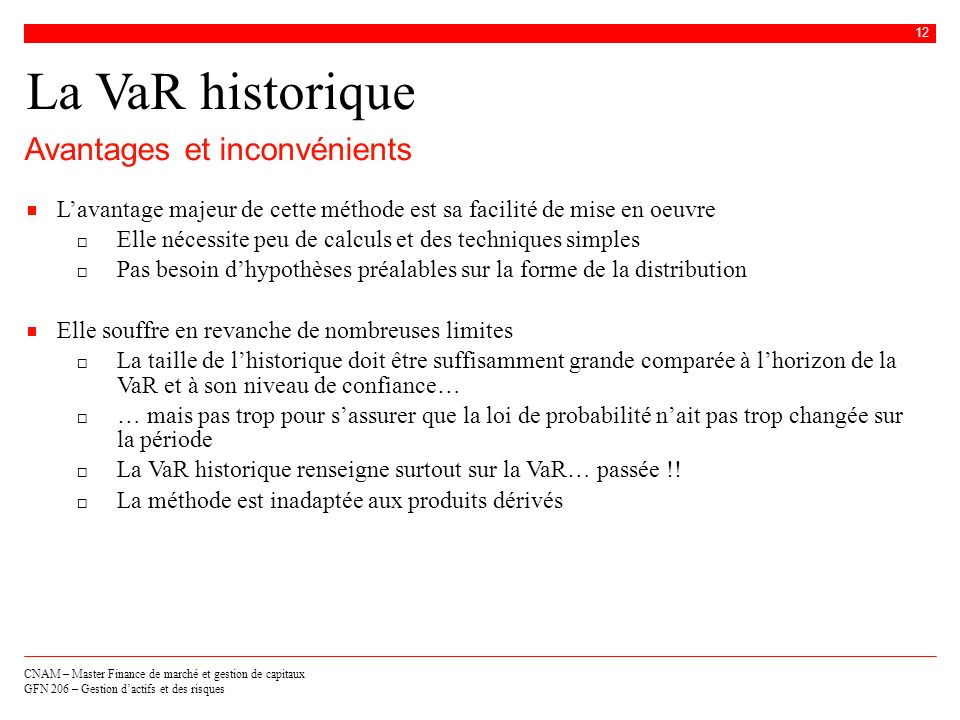

Qu’est-ce que la VAR en finance ?

La VAR en finance, ou Value at Risk, est un outil utilisé pour mesurer et gérer le risque financier. Elle permet d’estimer la perte maximale potentielle que pourrait subir un investissement ou un portefeuille sur une période donnée, à un certain niveau de confiance.

La VAR est généralement exprimée en valeur monétaire absolue et en pourcentage. Elle se base sur l’hypothèse que les rendements financiers suivent une distribution normale ou une autre distribution statistiquement appropriée.

La VAR est largement utilisée dans le secteur financier pour évaluer les risques associés aux positions de trading, aux portefeuilles d’investissement et aux produits dérivés. Elle permet aux institutions financières de prendre des décisions éclairées en matière de gestion des risques et de mise en place de mesures de contrôle appropriées.

Il convient de noter que la VAR présente certaines limites et critiques. Elle est basée sur des hypothèses simplificatrices et ne capture pas toujours le comportement des marchés en cas de situations extrêmes. De plus, la VAR ne prend pas en compte les risques systémiques ou les événements imprévisibles qui peuvent avoir un impact significatif sur les marchés financiers.

Malgré ses limites, la VAR reste un outil précieux pour évaluer le risque financier et prendre des décisions informées en matière de gestion des investissements et des risques dans le domaine de la finance.

Quelle est la méthode paramétrique pour calculer la VAR Quels en sont les avantages ?

La méthode paramétrique pour calculer la Value at Risk (VAR) est une approche utilisée en finance pour mesurer le risque de pertes potentielles dans un portefeuille d’actifs. Cette méthode est basée sur l’estimation des paramètres statistiques de rendement, tels que la moyenne et l’écart type, afin de modéliser les variations des actifs.

Les avantages de la méthode paramétrique pour calculer la VAR sont les suivants :

1. Simplicité : Cette méthode est relativement simple à appliquer, car elle ne nécessite pas d’hypothèses ou de modèles compliqués pour estimer le risque. Elle repose principalement sur des calculs statistiques basiques.

2. Efficacité : La méthode paramétrique permet d’obtenir rapidement une estimation de la VAR, ce qui est essentiel dans un contexte de site de nouvelles où l’information doit être diffusée rapidement.

3. Adaptabilité : Cette méthode peut être utilisée pour estimer la VAR de différents types de portefeuilles d’actifs, qu’il s’agisse d’actions, d’obligations, ou d’autres instruments financiers. Elle peut également être appliquée à différentes fréquences de données, qu’il s’agisse de données journalières, hebdomadaires ou mensuelles.

4. Application pratique : La VAR calculée à l’aide de cette méthode peut être utilisée comme outil de gestion des risques dans les décisions d’investissement. Elle permet aux gestionnaires de portefeuille de comprendre le niveau de risque associé à leurs positions et de prendre des mesures appropriées pour le réduire si nécessaire.

Il convient toutefois de noter que la méthode paramétrique présente également certaines limitations, notamment son incapacité à capturer les queues épaisses de la distribution des rendements. C’est pourquoi il est recommandé de l’utiliser en complément d’autres méthodes plus sophistiquées pour une évaluation plus précise du risque.

Comment calculer la VAR paramétrique ?

La VAR paramétrique se calcule en utilisant une formule mathématique qui prend en compte la moyenne et l’écart type des rendements d’un actif financier ou d’un portefeuille. La formule est la suivante :

VAR = moyenne – (coefficient de confiance * écart type)

La moyenne représente le rendement moyen de l’actif ou du portefeuille sur une période donnée, tandis que l’écart type mesure la dispersion des rendements par rapport à cette moyenne. Le coefficient de confiance est un nombre qui détermine le niveau de confiance souhaité pour la VAR.

Pour calculer la VAR paramétrique, il est nécessaire de connaître la distribution des rendements, qui est généralement supposée être une distribution normale. Cependant, il convient de noter que cette hypothèse peut ne pas être valable dans tous les cas, en particulier lorsqu’il y a des événements extrêmes ou des phénomènes de queue épaisse.

En utilisant la VAR paramétrique, les investisseurs et les gestionnaires de portefeuille peuvent estimer les pertes potentielles qui pourraient se produire avec un certain niveau de confiance. Cela leur permet de prendre des décisions informées sur la gestion des risques et d’évaluer l’adéquation de leurs stratégies d’investissement.

Il est important de noter que la VAR paramétrique est une méthode simplifiée qui repose sur des hypothèses spécifiques. Elle peut ne pas capturer pleinement les risques de marché réels, en particulier lorsqu’il y a des changements significatifs dans les conditions de marché. Par conséquent, il est recommandé de l’utiliser en conjonction avec d’autres mesures de risque et une analyse approfondie de la situation financière globale.

La VAR paramétrique est un outil précieux pour évaluer les risques financiers, mais il ne doit pas être utilisé comme le seul indicateur pour prendre des décisions d’investissement. Il est important de comprendre ses limites et de l’utiliser judicieusement en tenant compte du contexte spécifique et des facteurs externes qui pourraient influencer les résultats.

Comment gérer le risque de marché ?

La gestion du risque de marché est essentielle dans le contexte d’un site de nouvelles. Voici quelques conseils pour y faire face :

1. Identification des risques : Il est important de comprendre les différents types de risques de marché auxquels le site de nouvelles peut être exposé. Cela peut inclure des risques liés aux fluctuations des taux de change, des taux d’intérêt ou des matières premières.

2. Évaluation des risques : Une fois que les risques ont été identifiés, il est essentiel d’évaluer leur impact potentiel sur le site de nouvelles. Cela peut se faire en utilisant des modèles d’analyse quantitative ou en examinant les tendances historiques.

3. Mitigation des risques : Une fois que les risques ont été évalués, des stratégies de mitigation peuvent être mises en place. Cela peut inclure l’utilisation d’instruments financiers tels que les contrats à terme ou les options pour se protéger contre les fluctuations des taux de change ou des taux d’intérêt.

4. Gestion du portefeuille : Il est également important de diversifier le portefeuille de nouvelles afin de réduire les risques liés à une source unique d’informations. Cela peut être fait en couvrant un large éventail de sujets et de secteurs économiques.

5. Suivi et ajustement : La gestion du risque de marché est un processus continu et il est important de surveiller régulièrement les risques et de les ajuster si nécessaire. Cela peut impliquer la réévaluation des stratégies de mitigation ou l’identification de nouveaux risques émergents.

En suivant ces étapes, un site de nouvelles peut atténuer les risques de marché et assurer sa stabilité financière à long terme.

En conclusion, il est important de peser les avantages et les inconvénients de la var pour prendre une décision éclairée.

D’un côté, la var offre de nombreux avantages, tels qu’une gestion plus efficace des ressources, une meilleure prise de décision grâce à l’analyse des données en temps réel, et la possibilité de personnaliser l’expérience utilisateur. Ces avantages peuvent potentiellement améliorer la performance globale d’un site web.

D’un autre côté, la var présente également des inconvénients. Elle peut nécessiter des investissements importants en termes de temps, d’argent et de ressources humaines. De plus, la mise en place d’une var peut entraîner des problèmes de compatibilité avec certains navigateurs ou appareils, ce qui peut avoir un impact négatif sur l’expérience utilisateur. Enfin, il est nécessaire d’avoir une compréhension solide de la var pour en tirer pleinement parti, ce qui peut constituer une courbe d’apprentissage pour certains utilisateurs.

Dans l’ensemble, la var offre de nombreuses opportunités mais aussi des défis. Il est donc essentiel de faire une évaluation rigoureuse de ses besoins spécifiques et de prendre en compte les ressources disponibles avant de décider d’implémenter une var.