L’usufruit est un concept juridique permettant à une personne de jouir d’un bien immobilier ou mobilier sans en être propriétaire. Cela présente des avantages financiers et fiscaux considérables, mais aussi des inconvénients liés aux obligations et responsabilités qui en découlent. Dans cet article, nous allons explorer les avantages et inconvénients de l’usufruit afin de vous aider à prendre une décision éclairée avant de vous engager dans un tel arrangement.

Ususfruit : bénéfices et limites à connaître

L’usufruit est un terme juridique qui fait référence au droit d’utiliser et de profiter d’un bien immobilier ou de certains autres actifs, sans en posséder la pleine propriété. Dans le contexte d’un site de nouvelles, l’usufruit peut avoir des bénéfices et des limites qu’il est important de connaître.

Les bénéfices de l’usufruit peuvent inclure la possibilité d’utiliser un bien sans avoir à en payer le coût total, ce qui peut être particulièrement intéressant dans le cas d’un bien immobilier. Par exemple, une entreprise de médias peut utiliser un immeuble pour y installer ses bureaux sans avoir à en acheter la pleine propriété. De plus, en tant qu’usufruitier, on peut généralement percevoir les revenus générés par le bien, tels que les loyers dans le cas d’un bien immobilier donné en location.

Cependant, il existe des limites à l’usufruit qu’il est important de prendre en compte. En tant qu’usufruitier, on ne dispose pas du droit de vendre ou de modifier le bien, ni de le donner en location pour une période supérieure à celle de l’usufruit. De plus, l’usufruit peut être temporaire et donc avoir une durée limitée, ce qui peut limiter son utilité sur le long terme.

En conclusion, l’usufruit peut être une solution intéressante pour utiliser un bien sans en avoir la pleine propriété, mais il est important de bien comprendre ses limites avant de décider de l’utiliser.

Le démembrement : qu’est-ce que c’est ? – Gestion de patrimoine ⚙😀💡

[arve url=”https://www.youtube.com/embed/w_jvNFb57FA”/]

Transmettre une maison à ses enfants : par succession ou donation ?

[arve url=”https://www.youtube.com/embed/2XlQHyThom8″/]

Quels bénéfices peut-on tirer de l’usufruit ?

L’usufruit est un droit réel qui permet à une personne de bénéficier d’un bien immobilier appartenant à un tiers, sans être propriétaire. Dans le contexte de l’investissement immobilier, l’usufruit peut offrir plusieurs avantages financiers pour l’investisseur.

Tout d’abord, l’usufruitier peut profiter du bien immobilier et en tirer des bénéfices comme la location ou la revente de celui-ci. Cela permet de générer des revenus supplémentaires pour l’investisseur.

De plus, l’investisseur peut bénéficier d’une fiscalité avantageuse avec l’usufruit. En effet, l’usufruitier est responsable du paiement des impôts locaux, de la taxe foncière et des charges liées au bien. Par conséquent, l’investisseur n’a pas à assumer ces coûts, ce qui peut être une économie significative.

Enfin, l’usufruit peut être utilisé dans le cadre de la gestion de patrimoine. Par exemple, les parents peuvent donner l’usufruit d’une maison à leurs enfants tout en gardant la nue-propriété. Cela permet aux parents de continuer à vivre dans la maison tout en transférant progressivement la propriété à leurs enfants.

En résumé, l’usufruit offre plusieurs avantages financiers et fiscaux pour les investisseurs immobiliers et peut être utilisé dans la gestion de patrimoine.

Est-ce que l’usufruitier est tenu de verser des droits de succession ?

Oui, l’usufruitier est tenu de verser des droits de succession. En effet, lorsqu’une personne décède et laisse un bien en usufruit, le nu-propriétaire et l’usufruitier sont considérés comme deux personnes distinctes pour le calcul des droits de succession. Le nu-propriétaire doit payer les droits de succession sur la valeur de la nue-propriété, tandis que l’usufruitier doit payer les droits de succession sur la valeur de l’usufruit. Le montant des droits de succession dépendra de la valeur du bien et du lien de parenté entre le défunt et les héritiers.

Comment se déroule une succession avec usufruit ?

La succession avec usufruit est une situation courante lors d’un héritage, car elle permet une répartition équitable entre les héritiers et le conjoint survivant.

En général, l’usufruit est attribué au conjoint survivant, qui peut ainsi continuer à jouir de la propriété du bien en question, qu’il s’agisse d’un bien immobilier ou d’un portefeuille d’investissement. Cependant, dans ce cas, les enfants, petit-enfants et autres héritiers ne reçoivent que la nue-propriété du bien.

Le conjoint survivant a donc le droit d’utiliser le bien et d’en percevoir les revenus, mais il doit également en assumer les charges et les réparations éventuelles. En principe, l’usufruit prend fin au décès du conjoint, à moins qu’il n’ait été convenu autrement dans l’acte de succession.

En conclusion, la succession avec usufruit permet de préserver les droits du conjoint survivant tout en garantissant une égalité entre les héritiers. C’est une solution qui peut être avantageuse dans de nombreux cas, mais elle nécessite une certaine vigilance pour éviter toute confusion ou malentendu entre les parties concernées.

Qui est responsable du paiement des impôts en cas d’usufruit ?

En cas d’usufruit, c’est l’usufruitier qui est responsable du paiement des impôts sur le bien en question. Cela est dû au fait que l’usufruitier a le droit d’utiliser et de récolter les fruits du bien, ce qui inclut également la responsabilité fiscale liée à celui-ci. Cependant, il est important de noter que le nu-propriétaire conserve une responsabilité solidaire avec l’usufruitier pour le paiement des impôts, bien qu’il ne soit pas directement responsable. Cela signifie que si l’usufruitier n’a pas payé les impôts dus, le nu-propriétaire peut être tenu responsable de les payer en totalité ou en partie.

Quels sont les avantages et les inconvénients de l’usufruit en matière de transmission de patrimoine ?

L’usufruit est un mécanisme juridique très courant en matière de transmission de patrimoine. Il permet à une personne de jouir d’un bien immobilier ou mobilier, tout en étant propriété d’une autre personne. Cela peut avoir des avantages et des inconvénients pour les parties impliquées.

Avantages de l’usufruit :

– Le nu-propriétaire peut transférer la propriété du bien sans compromettre les droits de l’usufruitier. En effet, si le nu-propriétaire vend son bien, l’usufruit demeure et le nouvel acquéreur devra respecter les droits de l’usufruitier.

– L’usufruitier bénéficie de l’usage et de la jouissance du bien (par exemple un logement), sans avoir à en assumer les charges (taxes foncières, travaux…).

– L’usufruitier peut également percevoir les revenus générés par le bien (par exemple des loyers pour un logement loué).

Inconvénients de l’usufruit :

– L’usufruitier ne peut pas vendre le bien, ni en disposer librement, car il ne possède pas la pleine propriété. Il doit donc obtenir l’accord du nu-propriétaire pour toute décision importante concernant le bien.

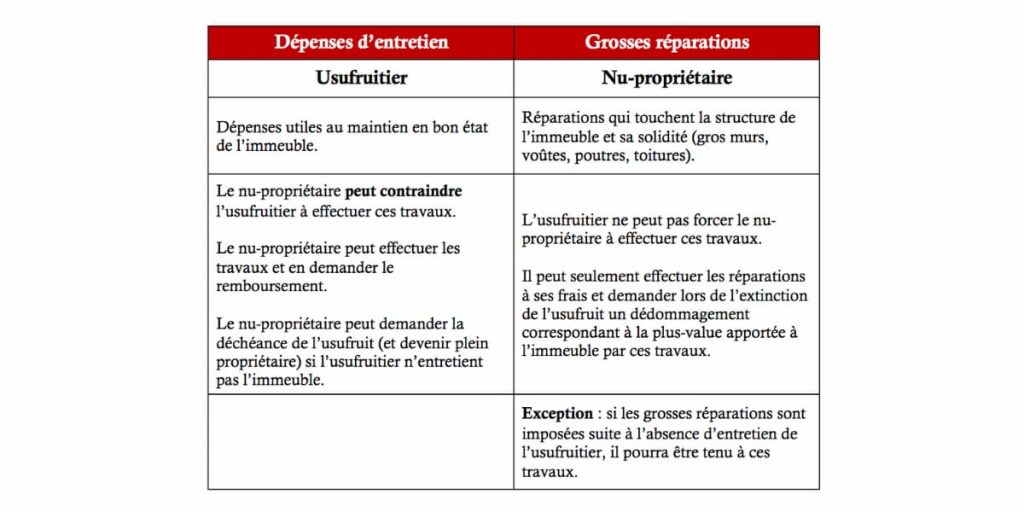

– Les relations entre l’usufruitier et le nu-propriétaire peuvent parfois être conflictuelles, notamment en cas de désaccord sur l’utilisation ou l’entretien du bien.

– À la fin de l’usufruit, le bien revient au nu-propriétaire sans versement de compensation supplémentaire, sauf si une convention a été passée entre les parties.

En conclusion, l’usufruit peut être un moyen intéressant pour la transmission de patrimoine, mais il est important de bien évaluer les avantages et les inconvénients avant de s’engager dans cette voie.

Comment évaluer les avantages et les inconvénients de l’usufruit pour le donataire et le donateur ?

L’usufruit est un arrêt temporaire de la propriété d’un bien. Il permet à une personne, l’usufruitier, de bénéficier du bien en question (généralement immobilier) pendant une période donnée, tout en en confiant la propriété à un autre, le nue-propriétaire.

Pour le donataire, l’usufruit peut être un avantage si cette personne a besoin d’un toit immédiatement. L’usufruit peut également offrir une source de revenus supplémentaires pendant la période de l’usufruit. Cependant, l’usufruitier doit prendre en charge les coûts d’entretien et de réparation du bien, ce qui peut être très coûteux.

Pour le donateur, l’usufruit peut être un moyen de transférer la propriété d’un bien sans perdre complètement la jouissance de celui-ci. Toutefois, le donateur doit être conscient que l’usufruit entraîne une perte partielle de la valeur du bien, car il ne peut plus le vendre ou l’utiliser comme garantie pour un prêt hypothécaire tant que l’usufruit est en vigueur.

En fin de compte, l’usufruit peut être un choix judicieux dans certaines situations, mais il est important pour toutes les parties impliquées de comprendre pleinement les avantages et les inconvénients avant de prendre une décision.

Quels sont les principaux avantages et inconvénients de l’usufruit temporaire pour le propriétaire immobilier ?

L’usufruit temporaire est un contrat juridique qui permet à une personne, l’usufruitier, de jouir d’un bien immobilier qui appartient à une autre personne, le nu-propriétaire, pour une durée limitée. Ce type de contrat présente des avantages et des inconvénients pour le propriétaire immobilier.

Les avantages de l’usufruit temporaire pour le propriétaire immobilier sont multiples. Tout d’abord, il permet au propriétaire de percevoir des revenus locatifs réguliers pendant la période d’usufruit. En effet, l’usufruitier est tenu de payer une redevance correspondant à la valeur d’usage du bien immobilier.

Ensuite, l’usufruit temporaire offre une solution intéressante pour les propriétaires qui souhaitent transmettre leur patrimoine tout en conservant un certain contrôle sur leur bien. En effet, l’usufruitier ne peut rien faire sans l’accord du nu-propriétaire, qui conserve la majorité des droits sur le bien. De plus, à la fin de la période d’usufruit, le bien revient automatiquement au nu-propriétaire, qui peut alors en disposer comme bon lui semble.

Enfin, l’usufruit temporaire peut être un moyen de réduire la pression fiscale pour les propriétaires immobiliers. En effet, la valeur de l’usufruit étant déterminée en fonction de la durée de l’usufruit, il est possible de diminuer la base taxable de l’impôt sur la fortune immobilière.

Cependant, l’usufruit temporaire présente également des inconvénients pour le propriétaire immobilier. Tout d’abord, il peut être difficile de trouver un usufruitier fiable et solvable. En effet, la plupart des personnes intéressées par l’usufruit temporaire sont des investisseurs institutionnels ou des sociétés immobilières, qui peuvent être difficiles à identifier et à évaluer.

En outre, l’usufruit temporaire peut entraîner des tensions entre le nu-propriétaire et l’usufruitier. Les deux parties peuvent avoir des intérêts divergents, ce qui peut rendre difficile la gestion et l’entretien du bien immobilier.

Enfin, l’usufruit temporaire n’est pas une solution adaptée à tous les types de biens immobiliers. Les propriétaires souhaitant transmettre leur résidence principale par exemple, peuvent être réticents à confier leur logement à un usufruitier pendant plusieurs années.

En somme, l’usufruit temporaire offre des avantages et des inconvénients pour les propriétaires immobiliers. Avant de se lancer dans ce type de contrat, il est important de bien évaluer les risques et les opportunités offertes.

En conclusion, l’usufruit peut être un outil juridique intéressant pour certains propriétaires qui souhaitent céder temporairement l’usage de leur bien. Cependant, il présente également des inconvénients, tels que la perte de contrôle sur le bien ou la complexité de la gestion de l’usufruit. Il est donc primordial de bien réfléchir aux conséquences de cette mesure avant de prendre une décision. Il est également vivement conseillé de faire appel à un professionnel pour établir le contrat d’usufruit et éviter les mauvaises surprises. En somme, l’usufruit peut être un choix judicieux, mais il convient de peser le pour et le contre avant de se lancer.