Le privilège prêteur de denier est une garantie très avantageuse pour les banques. En effet, elle leur permet d’être prioritaire en cas de vente forcée d’un bien immobilier en cas de non-remboursement de l’emprunteur. Cependant, pour l’emprunteur, cela peut causer des inconvénients, notamment une difficulté à trouver un autre financement en cas de revente du bien. Comment fonctionne ce privilège et quels sont ses avantages et inconvénients pour les parties impliquées ? Nous vous expliquons tout dans cet article.

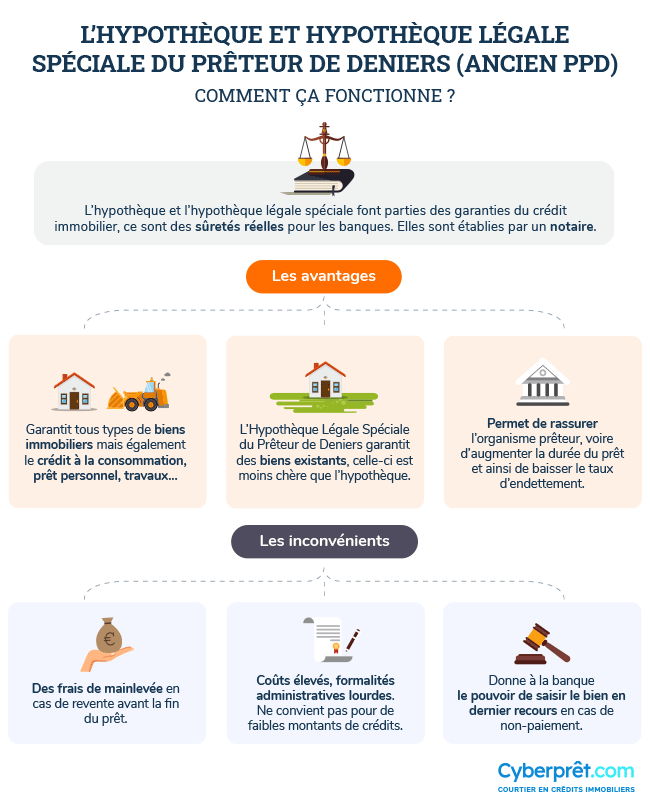

Les avantages et inconvénients du privilège prêteur de denier

Le privilège prêteur de denier est un avantage pour les prêteurs hypothécaires, car il leur permet d’être prioritaires lors de la vente d’un bien immobilier en cas de non-paiement. Cela leur offre une sécurité financière en cas de défaut de paiement du propriétaire. Cependant, cela peut également être un inconvénient pour les propriétaires, car ils perdent une partie de leur pouvoir décisionnel lors de la vente de leur bien immobilier.

D’un point de vue journalistique, il est important de souligner le caractère biaisé et unilatéral du privilège prêteur de denier. Les prêteurs ont un avantage indéniable dans cette situation, ce qui peut potentiellement entraîner des abus de leur part. Il est donc important que les journalistes informent leurs lecteurs sur les implications du privilège prêteur de denier et sur la nécessité de prendre en compte tous les aspects d’une transaction immobilière.

Il est essentiel pour les propriétaires de comprendre les conséquences du privilège prêteur de denier avant de contracter un prêt hypothécaire. Les journalistes doivent également rappeler que les banques et les prêteurs hypothécaires ont des intérêts financiers dans ces transactions et qu’il est donc important de faire preuve de prudence et de vigilance lors de la négociation de ces contrats.

En fin de compte, le privilège prêteur de denier peut offrir des avantages et des inconvénients selon la perspective envisagée. Les journalistes doivent fournir une couverture équilibrée sur ce sujet afin que les lecteurs puissent prendre des décisions éclairées en matière de transactions immobilières.

🏡 Le préavis de départ du locataire : 1 mois ou 3 mois ❓

[arve url=”https://www.youtube.com/embed/ytjMfYNAVhg”/]

Entrepreneur à succès perd 841 000€ à cause des frais cachés… | Présentation de Portefeuille

[arve url=”https://www.youtube.com/embed/knAMcqJdsiE”/]

Comment lever un privilège de prêteur de denier?

Le privilège de prêteur de denier est un privilège immobilier accordé à un prêteur (banque ou autre organisme financier) qui accorde un prêt immobilier afin de garantir le remboursement de ce prêt en cas de défaillance de l’emprunteur.

Pour lever un privilège de prêteur de denier, l’emprunteur doit rembourser intégralement le prêt immobilier qu’il a contracté auprès de la banque ou de l’organisme financier. Une fois le prêt entièrement remboursé, l’emprunteur peut faire une demande de mainlevée du privilège de prêteur de denier auprès de la banque.

Cette demande doit être faite par écrit, et l’emprunteur doit fournir la preuve du remboursement intégral du prêt immobilier, ainsi que tous les documents nécessaires pour que la banque puisse lever le privilège de prêteur de denier.

Une fois que la banque a reçu toutes les informations et documents nécessaires, elle procédera à la levée du privilège de prêteur de denier. Il est important de noter que cette levée peut prendre plusieurs semaines, voire plusieurs mois, car la banque doit vérifier toutes les informations fournies par l’emprunteur avant de lever le privilège.

Quelle est la distinction entre un PPD et une hypothèque ?

PPD signifie Prêt Personnel à la consommation, et il s’agit d’un type de crédit qu’une banque ou une institution financière accorde à un individu pour des dépenses personnelles, telles que des vacances, des rénovations domiciliaires, ou autres.

D’un autre côté, une hypothèque est un prêt à plus long terme destiné à l’achat d’un bien immobilier, tel qu’une maison ou un appartement. Ce type de prêt est garanti par la propriété elle-même, ce qui signifie que si l’emprunteur ne peut pas rembourser l’emprunt, la banque peut saisir la propriété pour récupérer ses fonds.

En somme, la principale différence entre un PPD et une hypothèque réside dans le fait que le PPD est un prêt à court terme destiné aux dépenses personnelles, tandis que l’hypothèque est un prêt à plus long terme destiné à l’achat d’un bien immobilier.

À quel moment prendre un PPD ?

Un PPD, ou plan de promotion d’article, est une stratégie de marketing numérique qui vise à promouvoir un article de manière ciblée afin d’attirer du trafic qualifié sur un site web de nouvelles. Il est important de prendre en compte plusieurs éléments avant de lancer une campagne de PPD.

Tout d’abord, il est essentiel de déterminer quels articles ont besoin d’une promotion supplémentaire. Si un article est bien positionné dans les moteurs de recherche et génère déjà beaucoup de trafic organique, il n’a peut-être pas besoin d’une campagne de PPD. En revanche, si un article est important mais n’obtient pas suffisamment de visibilité, il convient d’envisager une stratégie de promotion.

Ensuite, il est important de définir le public cible de l’article. Le PPD doit être ciblé afin d’atteindre les personnes les plus susceptibles d’être intéressées par le contenu de l’article. Les réseaux sociaux, les sites d’information spécialisés et les blogs sont souvent des canaux efficaces pour toucher le public cible.

Enfin, il est crucial de fixer un budget pour la campagne de PPD. Les coûts varient en fonction de nombreux facteurs, comme la durée de la campagne, le réseau publicitaire choisi et le nombre de clics souhaité. Il est recommandé de commencer avec un budget modeste et d’ajuster en fonction des résultats obtenus.

En résumé, il est recommandé de prendre un PPD lorsque vous avez un article important qui a besoin d’une promotion supplémentaire pour atteindre votre public cible et que vous disposez d’un budget suffisant pour financer la campagne de promotion.

Quel est le prix d’un PPD ?

Le prix d’un PPD peut varier en fonction de nombreux facteurs tels que la taille de l’annonce, le nombre d’impressions et le niveau de ciblage. En général, les PPD peuvent être proposés à un coût par impression compris entre 0,10€ et 1€ en fonction de l’annonceur, de l’emplacement et des conditions du marché publicitaire. Cependant, il est important de noter que les prix peuvent fluctuer en fonction des tendances du marché et que les négociations avec les annonceurs peuvent également avoir une incidence sur le coût final. En résumé, il n’y a pas de réponse unique à la question du prix d’un PPD, mais il est possible de trouver un accord rentable en discutant avec les annonceurs et les partenaires publicitaires.

Quels sont les avantages et les inconvénients du privilège prêteur de denier pour les emprunteurs ?

Le privilège prêteur de denier (PPD) est une garantie qu’un prêteur peut demander lorsqu’il accorde un prêt immobilier pour l’achat d’un bien immobilier. Bien que cela puisse être bénéfique pour les prêteurs, cela peut avoir des avantages et des inconvénients pour les emprunteurs.

Les avantages :

– Le PPD permet au prêteur d’être prioritaire en cas de vente forcée du bien immobilier, ce qui signifie qu’en cas de défaut de paiement de l’emprunteur, le prêteur sera payé avant les autres créanciers.

– Le PPD peut aussi aider les emprunteurs à obtenir un taux d’intérêt plus bas sur leur prêt immobilier, car les prêteurs considèrent que le risque est moins élevé avec cette garantie.

– Enfin, le PPD peut également faciliter l’obtention d’un prêt immobilier, car les prêteurs sont souvent plus disposés à prêter lorsque cette garantie est en place.

Les inconvénients :

– Avec le PPD, les emprunteurs peuvent être limités dans leur choix de prêteurs, car tous les prêteurs ne demandent pas cette garantie.

– Le PPD peut également rendre plus difficile la revente du bien immobilier, car les futurs acheteurs peuvent être rebutés par cette garantie.

– Enfin, le coût du PPD doit être pris en compte, car il s’agit souvent d’un coût supplémentaire pour les emprunteurs.

En résumé, le PPD peut offrir des avantages aux emprunteurs, mais il peut également avoir des inconvénients qui doivent être pris en compte avant de le choisir comme option pour garantir un prêt immobilier.

Comment fonctionne le privilège prêteur de denier et quels sont ses impacts sur les prêts immobiliers ?

Le privilège prêteur de denier (PPD) est une garantie mise en place en France pour les prêts immobiliers. Lorsqu’un acheteur souhaite acheter un bien immobilier à crédit, la banque qui lui accorde le prêt peut bénéficier de ce privilège, qui est automatiquement inscrit sur le bien immobilier.

Concrètement, cela signifie que si l’acheteur ne rembourse pas son prêt, la banque aura la priorité sur la vente du bien immobilier pour se rembourser. Même si le bien immobilier est vendu à un tiers, la banque pourra récupérer son argent grâce au PPD.

L’impact principal du PPD sur les prêts immobiliers est qu’il rassure les banques et leur permet de proposer des taux d’intérêts plus avantageux aux emprunteurs. En effet, cet avantage confère une grande sécurité aux établissements prêteurs, qui peuvent ainsi consentir de plus importants prêts immobiliers.

Cependant, il est important de noter que le PPD rajoute des frais supplémentaires à la vente immobilière, car il faut payer une inscription au bureau des hypothèques. En outre, il est recommandé aux emprunteurs de souscrire une assurance-décès-invalidité pour protéger leur famille en cas de décès ou d’incapacité de remboursement.

En définitive, le PPD est un élément clé des ventes immobilières et permet aux banques de faciliter les prêts immobiliers tout en sécurisant leur investissement.

En quoi le privilège prêteur de denier peut-il être considéré comme une garantie pour les prêteurs, mais aussi un risque pour les emprunteurs ?

Le privilège prêteur de denier est considéré comme une garantie pour les prêteurs car il leur offre une sécurité financière. En effet, ce privilège leur permet d’être prioritaires en cas de non-remboursement ou de faillite de l’emprunteur. Ainsi, ils ont la possibilité de récupérer leur argent avant les autres créanciers.

Cependant, ce privilège peut être un risque pour les emprunteurs. En effet, s’ils ne remboursent pas leur prêt, ils risquent de perdre leur bien immobilier qui a servi de garantie. Le prêteur peut saisir le bien et le vendre aux enchères pour récupérer son argent. De plus, si la valeur du bien est inférieure à la somme due, l’emprunteur sera responsable de la différence.

En résumé, le privilège prêteur de denier est une garantie pour les prêteurs, mais peut être un risque pour les emprunteurs qui n’ont pas la capacité de rembourser leur prêt.

En conclusion, le privilège prêteur de deniers présente des avantages et des inconvénients importants pour les emprunteurs et les prêteurs. D’un côté, il permet aux prêteurs de garantir leur sécurité en cas de non-remboursement de l’emprunteur, ce qui peut faciliter l’obtention d’un prêt immobilier. D’un autre côté, il peut limiter les possibilités de négociation pour les emprunteurs et les contraindre à choisir un prêteur spécifique pour leur projet immobilier.

Le plus grand avantage réside dans le fait que le privilège prêteur de deniers permet au prêteur de se positionner en garantie prioritaire sur le bien immobilier financé. En cas de défaillance de l’emprunteur, le prêteur peut alors se prévaloir de ce droit pour obtenir le remboursement du capital restant dû. Cela rassure les prêteurs qui sont alors plus enclins à accorder des prêts immobiliers.

Cependant, l’inconvénient majeur pour les emprunteurs est la perte de liberté lorsqu’ils cherchent à négocier leur crédit. Le choix de l’établissement prêteur est souvent limité, car tous les organismes de crédit ne proposent pas forcément le privilège prêteur de deniers. De plus, cette garantie peut engendrer des frais supplémentaires, par exemple des frais de notaire plus élevés.

En somme, il est important de peser les avantages et les inconvénients du privilège prêteur de deniers avant de prendre une décision en matière de financement immobilier. L’essentiel est de choisir un établissement prêteur qui corresponde à la fois aux attentes et aux besoins de l’emprunteur tout en garantissant une sécurité pour le prêteur.