Le choix de la meilleure méthode de financement peut faire toute la différence pour votre entreprise. Dans cet article, nous passerons en revue les avantages et les inconvénients de chaque forme de financement pdf, des prêts traditionnels aux investisseurs providentiels, afin de vous aider à prendre une décision éclairée sur la manière dont vous allez financer votre entreprise.

Comparaison de financements : avantages et inconvénients

Lorsque nous comparons différents types de financements pour un site de nouvelles, il y a des avantages et des inconvénients à chacun d’entre eux. Le financement traditionnel par la publicité a longtemps été le modèle dominant dans l’industrie des médias, mais il peut être difficile de maintenir un flux de revenus stable et prévisible avec cette méthode. En outre, il y a également une forte concurrence sur le marché de la publicité en ligne, ce qui signifie que les prix peuvent être assez bas.

Un autre modèle de financement courant est l’abonnement payant, qui offre des avantages tels qu’un revenu plus stable et la possibilité de créer du contenu de qualité sans être soumis aux besoins de la publicité. Cependant, cela peut également réduire l’audience du site, car tout le monde ne veut pas payer pour accéder aux nouvelles.

Le financement participatif est une autre option, où les lecteurs peuvent faire des donations volontaires ou devenir des mécènes pour soutenir leur site de nouvelles préféré. Cela peut être un bon moyen de recueillir des fonds, mais encore une fois, cela dépendra de l’intérêt de l’audience pour la plate-forme.

Dans l’ensemble, chaque modèle de financement a ses avantages et ses inconvénients. Les sites de nouvelles doivent trouver un équilibre entre la création de contenu de haute qualité et l’obtention d’un revenu suffisant pour soutenir leurs activités. En fin de compte, la clé est de comprendre son audience et de proposer un modèle qui répond à ses besoins et ses désirs.

Il est important de noter que les balises HTML ont été placées dans des phrases clés pour aider à mettre en évidence les points importants.

Investir en Bourse pour les nuls (formation gratuite)

[arve url=”https://www.youtube.com/embed/ZXPetj42rEs”/]

Comment s’enrichir grâce à la bourse (débutant)

[arve url=”https://www.youtube.com/embed/TVYQsSVnFVQ”/]

Quels sont les bénéfices et les désavantages des diverses formes de financement ?

Les bénéfices et les désavantages des diverses formes de financement pour un site de nouvelles sont les suivants :

1. La publicité : Le financement par la publicité est l’une des formes les plus courantes de financement pour les sites de nouvelles. Les avantages de cette forme de financement incluent une source de revenus régulière, qui permet au site de nouvelles de continuer à produire du contenu sans avoir besoin de facturer ses utilisateurs. Cependant, la publicité peut être intrusive et gêner la lecture du contenu pour les utilisateurs, ce qui peut entraîner une perte de trafic sur le site.

2. Les abonnements : Les abonnements sont une autre forme de financement pour les sites de nouvelles. Le principal avantage de cette forme de financement est qu’elle permet au site de nouvelles de générer des revenus réguliers tout en offrant à ses utilisateurs un contenu de qualité sans publicités envahissantes. Cependant, les abonnements peuvent limiter l’accès à l’information pour ceux qui ne peuvent pas se permettre de payer pour l’accès, ce qui peut entraîner une perte de trafic sur le site.

3. Les subventions : Les subventions sont une forme de financement où le gouvernement ou des organisations privées fournissent des fonds pour soutenir un site de nouvelles. Cette forme de financement a l’avantage d’offrir une source de financement stable et régulière pour le site de nouvelles, mais elle peut également être perçue comme non impartiale ou influencée par les intérêts de ses donateurs, ce qui peut entacher sa crédibilité.

4. Le financement participatif : Le financement participatif est une forme de financement où les utilisateurs du site de nouvelles peuvent faire des dons pour soutenir le site. Les avantages de cette forme de financement incluent un soutien direct de la communauté, ce qui peut renforcer l’engagement des utilisateurs avec le site et encourager une plus grande participation. Cependant, cette forme de financement peut être volatile car elle dépend du soutien continu des utilisateurs.

En somme, chaque forme de financement a ses avantages et ses inconvénients en ce qui concerne les sites de nouvelles. Il est important pour les sites de nouvelles de trouver le bon équilibre entre la génération de revenus et la fourniture d’un contenu de qualité sans entraver l’expérience utilisateur.

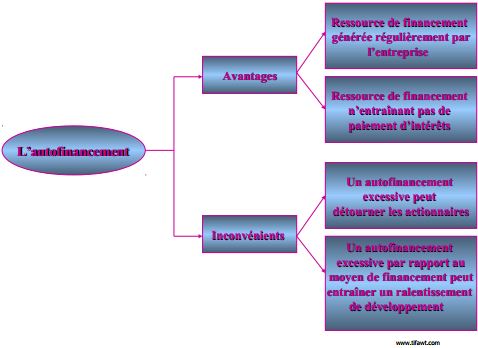

Quels sont les bénéfices et les limites du financement interne ?

Les bénéfices du financement interne pour un site de nouvelles en langue française sont nombreux. Tout d’abord, il permet à l’entreprise de maintenir un contrôle total sur sa trésorerie et d’éviter devoir rembourser des dettes ou des intérêts envers des investisseurs externes.

De plus, le financement interne permet d’économiser sur les coûts d’emprunt et de crédit, ce qui peut augmenter les profits de l’entreprise. Les revenus générés par la création de contenu peuvent ainsi être réinvestis dans l’expansion de l’entreprise ou dans le développement de nouveaux projets.

Cependant, il y a aussi des limites au financement interne. Pour une entreprise qui souhaite croître rapidement, le financement interne peut ne pas être suffisant et peut limiter son potentiel de croissance. De plus, si les fonds propres de l’entreprise sont insuffisants, cela peut compromettre sa capacité à financer de nouveaux projets ou à répondre aux demandes des clients.

Enfin, le financement interne peut également limiter la capacité de l’entreprise à diversifier ses activités ou à investir dans de nouvelles initiatives, ce qui peut affecter sa croissance à long terme. En résumé, bien que le financement interne soit une stratégie rentable pour une entreprise, elle doit équilibrer les avantages et les limites pour décider si elle est la meilleure option pour son développement et sa croissance.

Quels sont les désavantages du financement externe ?

Les désavantages du financement externe pour un site de nouvelles sont les suivants :

1. Endettement : Lorsque vous financez votre site de nouvelles avec des capitaux empruntés, vous vous endettez, entraînant ainsi des obligations de remboursement et de paiement d’intérêts qui réduisent votre marge bénéficiaire.

2. Perte de contrôle : Si vous acceptez des investisseurs externes, vous devez leur accorder une mesure de contrôle sur votre entreprise, ce qui peut limiter votre capacité à prendre des décisions importantes de manière autonome.

3. Pression sur les bénéfices : Les investisseurs externes s’attendent à un retour sur investissement élevé, ce qui peut exercer une pression considérable sur votre entreprise pour qu’elle maintienne une croissance et des bénéfices constants.

4. Risque de conflit d’intérêts : Les investisseurs externes peuvent avoir des intérêts différents des vôtres et chercher à imposer leur propre agenda ou leur stratégie.

5. Divulgation financière : Les investisseurs externes peuvent exiger une divulgation financière importante qui peut être dommageable pour votre entreprise si elle tombe entre de mauvaises mains.

Dans l’ensemble, le financement externe peut être une option pratique pour les sites de nouvelles en quête de capitaux supplémentaires, mais il y a aussi des risques associés à cette approche. Il est important de peser les avantages et les inconvénients avant de prendre une décision.

Quels sont les divers types de financement ?

Il existe différentes façons de financer un site de nouvelles. Voici quelques exemples :

1. La publicité : le financement publicitaire est la forme la plus courante de financement pour les sites de nouvelles. Les entreprises paient pour afficher leurs publicités sur le site, et le site gagne de l’argent en fonction du nombre de clics ou de vues.

2. Les abonnements : certains sites de nouvelles offrent des abonnements payants pour accéder à du contenu exclusif ou pour éviter les publicités. Ce type de financement est souvent utilisé par les sites de niche avec un public fidèle.

3. Les subventions : les sites de nouvelles peuvent également recevoir des subventions d’organisations gouvernementales ou non gouvernementales pour couvrir les coûts d’exploitation.

4. Le financement participatif : les sites de nouvelles peuvent demander à leur communauté de lecteurs de contribuer financièrement pour soutenir leur travail. Cette forme de financement est souvent utilisée par les sites de nouvelles indépendants ou à but non lucratif.

Il est important pour un site de nouvelles de diversifier ses sources de financement pour assurer sa viabilité à long terme.

Quels sont les avantages et inconvénients du financement bancaire par rapport au financement participatif décrit dans un fichier PDF ?

Les avantages du financement bancaire :

– Les banques sont des institutions financières réglementées et fiables, offrant des garanties aux investisseurs.

– Les prêts bancaires sont généralement à un taux d’intérêt plus bas que les autres options de financement.

– Les prêts bancaires peuvent être utilisés pour financer une variété de projets, y compris l’expansion de l’entreprise ou l’achat de nouveaux équipements.

Les inconvénients du financement bancaire :

– Les banques peuvent avoir des exigences strictes en matière de garanties de crédit et peuvent exiger une caution personnelle de l’emprunteur.

– Les processus de demande de prêt peuvent être longs et compliqués, nécessitant beaucoup de documentation et de vérifications avant d’être approuvés.

– En cas de non-remboursement ou de défaut de paiement sur les prêts, les banques peuvent saisir des biens de l’emprunteur pour récupérer leur argent.

Les avantages du financement participatif :

– Le financement participatif permet aux petites entreprises d’accéder à des fonds supplémentaires sans avoir à passer par les contraintes des banques.

– Le financement participatif peut être plus rapide et plus flexible que les prêts bancaires, permettant aux entreprises de répondre rapidement à leurs besoins financiers.

– Le financement participatif offre aux investisseurs la possibilité de soutenir des projets qu’ils croient valables et de voir leur argent investi générer des rendements élevés.

Les inconvénients du financement participatif :

– Le financement participatif peut être risqué pour les investisseurs, car il n’y a pas de garanties que le projet sera couronné de succès.

– Les coûts de financement participatif peuvent être plus élevés que les prêts bancaires, en raison des frais de transaction et des commissions pour les plateformes de crowdfunding.

– Les entreprises peuvent avoir du mal à atteindre leur objectif de financement dans le temps imparti, ce qui peut entraîner des retards ou l’annulation du projet.

Comment comparer les avantages et inconvénients du financement par actions et par obligations en format PDF ?

Introduction : Le financement est un élément essentiel pour la croissance d’une entreprise. Parmi les différentes options, le financement par actions et le financement par obligations sont deux sources de financement importantes pour une entreprise. Dans cet article, nous allons examiner les avantages et les inconvénients de ces deux options.

Avantages du financement par actions :

– Flexibilité: Le financement par actions permet à une entreprise de lever des fonds sans s’endetter. Contrairement aux dettes, les actions n’ont pas d’échéance. Les investisseurs en actions sont également prêts à prendre des risques supplémentaires, car ils ont un potentiel de gain plus élevé que les créanciers.

– Capacité à attirer des investisseurs: Les entreprises qui cherchent à lever des fonds par émission d’actions peuvent attirer une grande variété d’investisseurs intéressés par différents niveaux de risque. Cela peut également aider l’entreprise à améliorer sa réputation et son profil auprès des investisseurs potentiels.

– Potentiel de croissance plus élevé: En levant des fonds par émission d’actions, une entreprise peut avoir accès à des fonds nécessaires pour financer des projets de croissance et des investissements à long terme.

Inconvénients du financement par actions :

– Dilution des intérêts des actionnaires existants: En émettant de nouvelles actions, l’entreprise dilue la part de propriété de chaque actionnaire existant, ce qui peut entraîner une baisse de la valeur des actions existantes.

– Pression pour obtenir des rendements plus élevés: Les investisseurs en actions cherchent souvent des rendements élevés, ce qui peut mettre une pression supplémentaire sur l’entreprise pour augmenter les bénéfices et les dividendes.

– Risque de perte de contrôle: Si l’entreprise émet trop d’actions, cela peut entraîner une perte de contrôle et même une prise de contrôle hostile.

Avantages du financement par obligations :

– Intérêts fixes: Les obligations offrent des intérêts fixes qui sont prévisibles pour les entreprises et les investisseurs.

– Flexibilité: Les échéances des obligations sont souvent plus longues que les dettes à court terme, ce qui peut apporter plus de flexibilité aux entreprises pour rembourser la dette.

– Moins de risque pour les actionnaires existants: Contrairement au financement par actions, le financement par obligations n’entraîne pas de dilution des parts des actionnaires existants.

Inconvénients du financement par obligations :

– Endettement accru: Le financement par obligations augmente la dette de l’entreprise et peut affecter sa capacité à obtenir d’autres types de financement à l’avenir.

– Intérêts élevés: Les investisseurs en obligations cherchent souvent des taux d’intérêt plus élevés que les investisseurs en actions, ce qui peut augmenter les coûts de financement pour l’entreprise.

– Risque de défaut: Si l’entreprise ne peut pas rembourser les obligations à leur échéance, cela peut entraîner un défaut de paiement et une diminution de sa crédibilité auprès des investisseurs.

En conclusion, le financement par actions et le financement par obligations ont chacun leurs avantages et leurs inconvénients. Les entreprises doivent tenir compte de leurs objectifs financiers à long terme et de leur capacité à assumer les risques associés à chaque option.

Quelles sont les différences d’avantages et d’inconvénients entre les financements à court terme et à long terme présentés dans un document PDF ?

Les financements à court terme sont des prêts qui doivent être remboursés dans un délai d’un an. Ils sont souvent utilisés pour répondre à des besoins de trésorerie immédiats tels que le paiement de fournisseurs ou de salaires. Les avantages de ces types de financement sont qu’ils sont généralement plus faciles à obtenir et offrent une flexibilité en termes de remboursement. Cependant, les inconvénients sont que les taux d’intérêt peuvent être plus élevés et que le remboursement doit être effectué rapidement.

Les financements à long terme, quant à eux, sont des prêts qui doivent être remboursés sur une période de plus d’un an, parfois même jusqu’à plusieurs décennies. Ces types de financement sont souvent utilisés pour des investissements importants tels que l’achat de biens immobiliers ou l’acquisition de nouvelles machines. Les avantages de ces types de financement sont que les taux d’intérêt sont généralement plus bas et que le remboursement peut être étalé sur une période plus longue, ce qui facilite la gestion de la trésorerie. Cependant, les inconvénients sont que l’obtention de ces financements peut être plus difficile et que le remboursement sur une période prolongée peut entraîner des coûts d’intérêts plus élevés sur la durée totale du prêt.

En conclusion, il est important de peser les avantages et les inconvénients de chaque forme de financement pdf avant de prendre une décision. Le leasing peut offrir des paiements mensuels plus bas et une mise à niveau facile de l’équipement, mais cela peut coûter plus cher à long terme et ne pas offrir la propriété finale de l’actif. Le prêt, quant à lui, permet la propriété du bien financé et peut être moins coûteux à long terme, mais peut nécessiter un financement initial plus important et des paiements mensuels plus élevés. Enfin, l’affacturage peut offrir un financement rapide et une réduction des risques pour les créanciers, mais peut avoir des frais plus élevés et nécessiter une gestion étroite des comptes clients. Il est donc essentiel de bien comprendre les besoins de votre entreprise et de choisir la forme de financement pdf qui convient le mieux à vos objectifs à long terme.