La loi Pinel nouvelle version est un dispositif fiscal permettant de bénéficier d’une réduction d’impôt en investissant dans l’immobilier locatif neuf ou en rénovation. Cette mesure vise à dynamiser le marché immobilier en incitant les particuliers à investir dans des logements éligibles. Cependant, comme toute mesure fiscale, elle présente ses avantages et inconvénients qu’il convient de bien comprendre avant de se lancer dans un tel investissement.

La loi Pinel nouvelle version : gain ou perte pour les investisseurs immobiliers ?

La loi Pinel nouvelle version a suscité beaucoup de questions chez les investisseurs immobiliers. Certains craignent que cette nouvelle version ne limite les avantages fiscaux offerts aux investisseurs, ce qui pourrait entraîner des pertes financières importantes. Cependant, d’autres soutiennent que cette nouvelle version offrira de meilleures opportunités d’investissement et une plus grande stabilité pour l’ensemble du secteur.

Il est important de noter que la loi Pinel n’est pas un programme réservé aux riches. Au contraire, elle offre des incitations fiscales et des exemptions d’impôts pour encourager les investissements dans des projets immobiliers spécifiques. Cela peut aider à soutenir le développement économique et à créer de nouveaux emplois.

Bien que certains investisseurs puissent être préoccupés par les modifications apportées à la loi Pinel, il est important de garder à l’esprit que cet outil fiscal reste un moyen viable et efficace de générer des revenus grâce à l’immobilier. Avec la bonne stratégie d’investissement, la loi Pinel peut offrir des rendements significatifs tout en minimisant les risques financiers.

En fin de compte, l’impact de la nouvelle version de la loi Pinel dépendra de nombreux facteurs, y compris les objectifs financiers individuels et les conditions du marché immobilier local. Néanmoins, c’est un sujet à surveiller pour tout investisseur immobilier en France.

Pinel, quel dispositif à partir de 2023 ?

[arve url=”https://www.youtube.com/embed/vzCPr6npJBs”/]

Une grosse arnaque en loi Pinel

[arve url=”https://www.youtube.com/embed/sjt1TbfEJsg”/]

Quels sont les critères limitatifs de la loi Pinel ?

La loi Pinel offre une réduction d’impôt aux investisseurs qui achètent des biens immobiliers neufs ou rénovés pour les louer. Cependant, il existe des critères limitatifs à prendre en compte. Tout d’abord, le logement doit se trouver dans une zone éligible. Ces zones sont classées selon des niveaux de tension du marché immobilier, et il est recommandé d’investir dans les zones A bis, A et B1.

Ensuite, le logement doit respecter des critères de performance énergétique et de qualité de construction. Il doit être conforme à la réglementation thermique RT2012 ou obtenir le label BBC 2005. De plus, les travaux de rénovation doivent répondre à certaines normes environnementales.

Enfin, le logement doit être loué à un prix inférieur au marché, défini par un plafond de loyer. Ce plafond varie également selon la zone d’investissement et la surface habitable du logement. Il est conseillé de bien étudier ces critères avant de se lancer dans un investissement locatif Pinel.

Est-ce le moment opportun pour investir en Pinel ?

En ce qui concerne l’investissement en Pinel, il est important de considérer les tendances actuelles du marché immobilier français ainsi que les politiques gouvernementales en matière de logement.

Actuellement, il y a une forte demande de logements locatifs en France, en particulier dans les grandes villes où l’offre est limitée. Cela est principalement dû à la hausse des prix de l’immobilier, qui en rend l’achat inaccessible à de nombreux locataires potentiels.

Le dispositif Pinel a été mis en place en 2014 pour encourager les investisseurs à acquérir des biens immobiliers neufs ou en état futur d’achèvement (VEFA) destinés à la location. En échange, ils bénéficient d’une réduction d’impôts sur le revenu proportionnelle à la durée de l’engagement locatif.

Cependant, il est important de noter que le dispositif Pinel a subi des modifications au fil des ans, notamment en termes de zones éligibles et de plafonds de loyer. De plus, certaines voix ont critiqué le dispositif pour sa facilité à transformer des projets immobiliers privilégiant les grandes surfaces et les zones attractives plutôt qu’une réelle logique de développement durable.

En fin de compte, la décision d’investir en Pinel doit être prise avec prudence, en tenant compte des conditions actuelles du marché immobilier et des réglementations locales et nationales. Il est recommandé de consulter un expert en investissement immobilier pour déterminer si un investissement en Pinel est approprié pour votre profil et vos objectifs financiers.

Dans quoi ne pas investir en Pinel?

Si vous cherchez à investir dans la loi Pinel pour bénéficier d’avantages fiscaux, il y a certains types de biens immobiliers dans lesquels il ne vaut pas la peine d’investir.

Tout d’abord, évitez les logements anciens qui nécessitent des travaux de rénovation importants, car cela peut considérablement augmenter vos coûts. Ensuite, ne choisissez pas un bien immobilier dans une zone peu attractive ou peu demandée, car cela pourrait rendre difficile la location de votre bien et diminuer le potentiel de rendement locatif.

De plus, évitez les biens immobiliers haut de gamme et surévalués qui peuvent avoir du mal à trouver des locataires prêts à payer le loyer exigé. Enfin, il est important de ne pas être trop ambitieux en ce qui concerne la taille et la nature de votre investissement. Ne cherchez pas à investir dans plusieurs biens immobiliers sans avoir bien évalué votre capacité financière à le faire.

En somme, il est essentiel de faire une analyse approfondie de la situation avant de décider où investir dans le cadre de la loi Pinel.

Comment déterminer si un investissement Pinel est rentable ?

Pour déterminer si un investissement Pinel est rentable, il est important de prendre en compte plusieurs facteurs clés.

Tout d’abord, il faut considérer la localisation du bien immobilier. Les zones où la demande est forte et l’offre limitée sont celles qui présentent les meilleures perspectives de rentabilité. En France, les villes comme Paris, Lyon, Bordeaux, Nantes ou encore Toulouse sont des localisations très prisées pour un investissement Pinel.

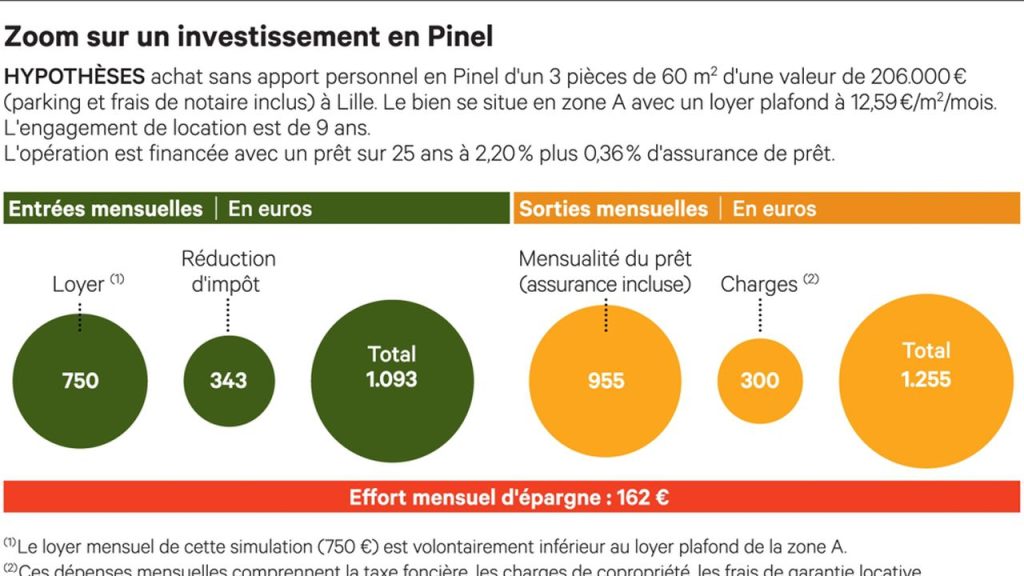

Ensuite, il est essentiel d’évaluer la durée de location. Le dispositif Pinel impose une durée minimale de location de 6 ans, mais il est possible de louer son bien pendant 9 ans ou 12 ans pour bénéficier de réductions d’impôts plus importantes. Selon votre situation financière et fiscale, il conviendra de choisir la durée la plus adaptée à votre profil.

Autre point crucial à prendre en compte : le montant du loyer. Pour un investissement Pinel, il est recommandé de viser un loyer mensuel en accord avec les prix du marché local. Il ne faut pas hésiter à faire une étude de marché pour évaluer la concurrence et ajuster le loyer en conséquence.

Enfin, il faut prendre en compte le taux de défiscalisation. Le dispositif Pinel offre une réduction d’impôt pouvant aller jusqu’à 21% du montant de l’investissement, répartie sur la durée de location choisie. Il convient donc de calculer précisément le montant de la réduction d’impôt que vous pouvez espérer pour déterminer si l’investissement Pinel est rentable ou non.

Quels sont les avantages fiscaux offerts par la nouvelle version de la loi Pinel ?

La nouvelle version de la loi Pinel comporte également des avantages fiscaux intéressants pour les investisseurs immobiliers. Le principal avantage est la réduction d’impôts sur le revenu pouvant atteindre jusqu’à 21% du montant investi, répartie sur 12 ans. Cette réduction dépendra toutefois de la durée de mise en location du bien immobilier. En effet, il est requis de louer le logement pendant au moins 6 ans pour bénéficier d’une réduction d’impôts de 12%, 9 ans pour une réduction de 18% et 12 ans pour une réduction maximale de 21%.

En outre, la nouvelle loi Pinel permet à l’investisseur de louer le bien immobilier à ses ascendants ou descendants, mais aussi à ses proches (à condition qu’ils ne fassent pas partie du même foyer fiscal). Autre avantage important, les investisseurs peuvent acquérir un bien immobilier dans une zone éligible au dispositif Pinel, ce qui leur offrira une meilleure rentabilité locative grâce à une forte demande locative dans ces zones.

Enfin, soulignons que la nouvelle loi Pinel offre également la possibilité de bénéficier d’un prêt à taux zéro pour financer une partie de l’investissement immobilier, sous certaines conditions. Cela peut être un véritable atout pour les investisseurs souhaitant réaliser un placement rentable sur le long terme.

Comment fonctionne le dispositif Pinel dans sa nouvelle version pour investir dans l’immobilier locatif ?

Le dispositif Pinel a été récemment modifié pour encourager l’investissement dans l’immobilier locatif en France. Cette nouvelle version offre une réduction d’impôt pour les investisseurs qui achètent un logement neuf ou réhabilité pour le louer pendant une période de 6, 9 ou 12 ans. La réduction d’impôt varie en fonction du nombre d’années de location, allant jusqu’à 21% du montant de l’investissement total.

Cependant, il y a des conditions à remplir pour bénéficier de ce dispositif : le bien doit se situer dans une zone éligible, être mis en location dans les 12 mois suivant l’achat et respecter certaines normes en termes d’énergie et d’environnement. De plus, le loyer doit être plafonné et les locataires doivent respecter un certain niveau de revenus.

En somme, le dispositif Pinel peut être un moyen intéressant pour les investisseurs de se constituer un patrimoine immobilier tout en bénéficiant d’avantages fiscaux. Cependant, il est important de prendre en compte les conditions et les contraintes qui y sont associées avant de se lancer dans un tel investissement.

Y a-t-il des inconvénients à connaître avant d’investir dans l’immobilier avec la loi Pinel nouvelle version ?

La loi Pinel nouvelle version, qui vise à encourager l’investissement locatif dans l’immobilier neuf en France, comporte certains inconvénients qu’il faut connaître avant de se lancer.

Tout d’abord, il convient de souligner que le dispositif est davantage axé sur la location longue durée, avec des contraintes strictes en matière de plafonds de loyers et de ressources des locataires. Par conséquent, il peut être difficile de trouver des locataires correspondant aux critères exigés par la loi.

En outre, il est important de noter que le marché de l’immobilier neuf peut être volatile et qu’il est possible de subir des pertes en capital si la valeur du bien diminue ou si les coûts de maintenance sont élevés. De plus, les investisseurs doivent faire attention aux frais associés à l’achat d’un bien immobilier, tels que les taxes foncières et les charges de copropriété.

Enfin, il est essentiel de se renseigner sur les conditions fiscales spécifiques liées à la loi Pinel, notamment en ce qui concerne les déductions d’impôt et les engagements de location. Il est recommandé de consulter un professionnel de l’immobilier ou un conseiller financier avant de signer un contrat d’investissement.

En conclusion, bien que la loi Pinel nouvelle version puisse offrir des avantages attractifs pour les investisseurs immobiliers en France, il est important d’être conscient des risques potentiels et de prendre des décisions éclairées avant de s’engager dans tout investissement.

En conclusion, la loi Pinel nouvelle version offre de nombreux avantages pour les investisseurs immobiliers, tels que des réductions d’impôts attractives et un choix diversifié de biens immobiliers. Cependant, il est important de prendre en compte les inconvénients tels que le plafonnement des loyers et le risque locatif. Il est donc essentiel de bien se renseigner avant de se lancer dans un investissement locatif en loi Pinel, et de s’assurer que ce dispositif correspond à ses objectifs financiers. En somme, la loi Pinel peut être une solution intéressante pour investir dans l’immobilier locatif tout en bénéficiant d’avantages fiscaux, mais elle doit être abordée avec prudence.