Les SCPI, ou sociétés civiles de placement immobilier, connaissent une popularité croissante auprès des investisseurs. En effet, elles permettent d’investir dans l’immobilier sans s’occuper de la gestion locative. Cependant, comme tout investissement, les SCPI ont leurs avantages et inconvénients. Dans cet article, nous allons passer en revue les principales caractéristiques de ces produits de placement immobilier afin de mieux comprendre leur fonctionnement et d’appréhender les risques associés.

Les SCPI : un placement immobilier avantageux mais pas sans risques.

Les SCPI, ou Sociétés Civiles de Placement Immobilier, sont un placement immobilier particulièrement attractif pour les investisseurs. Ces sociétés gèrent un parc immobilier locatif diversifié et permettent aux investisseurs particuliers de mutualiser leur argent pour bénéficier d’une rentabilité attractive.

Cependant, investir dans les SCPI n’est pas sans risques. Les loyers perçus peuvent varier en fonction de la conjoncture économique, ce qui peut impacter la rentabilité de l’investissement. De plus, la valeur des parts peut fluctuer en fonction du marché immobilier et de la demande pour les biens détenus par la société.

Il convient donc d’être vigilant et de bien se renseigner avant d’investir dans une SCPI. Il est notamment recommandé de s’intéresser à la qualité des biens détenus par la société, à sa stratégie d’acquisition et de gestion immobilière, ainsi qu’à la répartition géographique des biens.

Investir dans les SCPI peut offrir des avantages financiers intéressants, mais il est important de prendre en compte les risques inhérents à tout investissement immobilier.

SCPI : Investir dans l’immobilier passivement

[arve url=”https://www.youtube.com/embed/4Q1jSXMAcQg”/]

SCPI : Le Guide Débutant Complet pour investir en immobilier Passivement

[arve url=”https://www.youtube.com/embed/H4pboZq2Oj8″/]

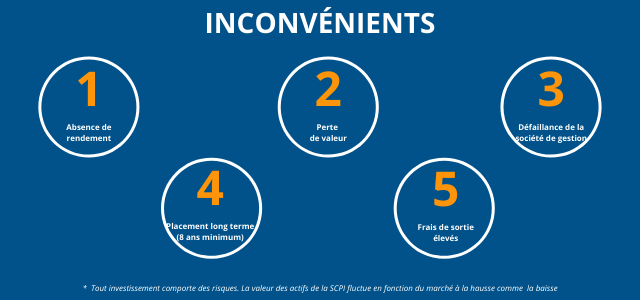

Quels sont les désavantages d’une SCPI ?

Les SCPI (Sociétés Civiles de Placement Immobilier) sont des produits d’investissement immobilier de plus en plus populaires en France. Néanmoins, elles présentent certains inconvénients qu’il convient de connaître avant de se lancer.

Tout d’abord, les SCPI ne constituent pas un placement liquide. En effet, il peut être difficile de vendre ses parts rapidement en cas de besoin de liquidités. De plus, le prix de cession peut fluctuer en fonction du marché, entrainant ainsi une perte éventuelle de capital pour l’investisseur.

Ensuite, les SCPI sont soumises à une fiscalité spécifique. Les revenus perçus sont soumis à l’impôt sur le revenu et aux prélèvements sociaux. De plus, les gains en capital sont également imposables lors de la revente des parts.

Enfin, les SCPI peuvent être sujettes à des risques d’impayés ou de vacance locative. En effet, la performance d’une SCPI dépend étroitement de la qualité de ses locataires et de l’état du marché immobilier. En cas de défaut de paiement d’un locataire ou d’une vacance prolongée d’un bien, les revenus de la SCPI sont impactés.

En somme, les SCPI sont un moyen intéressant d’investir dans l’immobilier sans avoir à gérer directement un bien. Néanmoins, ils présentent des inconvénients tels que la faible liquidité, la fiscalité spécifique et les risques immobiliers qu’il convient de prendre en compte avant de se lancer dans un investissement.

Quels sont les bénéfices des SCPI ?

Les SCPI (Sociétés Civiles de Placement Immobilier) offrent de nombreux bénéfices aux investisseurs immobiliers. Tout d’abord, les SCPI permettent d’investir dans l’immobilier sans avoir à acheter un bien immobilier en direct, ce qui facilite l’accès à ce marché pour certains investisseurs.

De plus, les SCPI permettent de diversifier son portefeuille immobilier en investissant dans plusieurs biens immobiliers différents, répartis sur plusieurs secteurs géographiques et différents types de biens immobiliers (bureaux, commerces, logements…).

Les SCPI génèrent également des revenus réguliers, sous forme de loyers perçus sur les biens immobiliers détenus par la société, qui sont ensuite redistribués aux investisseurs sous forme de dividendes. Ces revenus peuvent être intéressants pour les investisseurs à la recherche d’une source de revenus complémentaires.

Enfin, les SCPI présentent souvent un bon rendement locatif et une potentielle valorisation du capital investi sur le long terme. Cependant, il convient de souligner que ce type d’investissement présente également des risques et qu’il est important de bien se renseigner avant de prendre une décision d’investissement.

Quelle est la durée de vie d’une SCPI traditionnelle ?

La durée de vie d’une SCPI traditionnelle dépend de plusieurs facteurs. Tout d’abord, il faut savoir qu’une Société Civile de Placement Immobilier (SCPI) est un placement à long terme. En général, sa durée de vie est fixée à 99 ans, mais ce n’est pas une règle absolue.

En effet, la durée de vie d’une SCPI peut varier en fonction de plusieurs éléments tels que la stratégie de gestion de la société de gestion ou encore les clauses spécifiques mentionnées dans les statuts de la SCPI. Ainsi, certaines SCPI peuvent être liquidées avant la fin de cette durée, tandis que d’autres peuvent continuer bien au-delà.

Il est important de préciser que même si une SCPI arrive à sa fin de vie, cela ne signifie pas que l’investissement sera perdu. En général, la SCPI sera liquidée et les investisseurs récupéreront leur quote-part de la valeur du patrimoine immobilier de la SCPI.

En conclusion, la durée de vie d’une SCPI traditionnelle n’est pas figée et peut varier selon les cas. Cependant, il s’agit d’un placement à long terme qui peut offrir des performances intéressantes aux investisseurs, notamment grâce à la diversification de son patrimoine immobilier.

Quelles sont les raisons pour investir en SCPI maintenant ?

Les raisons d’investir en SCPI actuellement sont nombreuses et variées. Premièrement, les taux d’intérêt bas actuels rendent l’investissement immobilier plus attractif. Les SCPI permettent d’investir dans l’immobilier sans avoir à supporter les contraintes liées à la gestion locative et offrent un rendement intéressant, généralement supérieur à celui des autres produits d’épargne.

De plus, la situation économique actuelle fragilise les investissements traditionnels tels que les placements en bourse ou les produits financiers, ce qui renforce l’attractivité des SCPI. En effet, ces dernières offrent une sécurité relative en termes de rentabilité et de stabilité du capital investi.

Enfin, les SCPI permettent une grande diversification de l’investissement grâce à leur portefeuille immobilier hétérogène. Les investisseurs peuvent ainsi investir dans différents secteurs d’activités comme le bureau, le commerce, la santé ou encore le tourisme.

En somme, investir en SCPI peut être une option intéressante dans le contexte économique actuel, notamment du point de vue de la diversification et de la rentabilité offerte. Toutefois, il convient de se renseigner sur les différentes SCPI disponibles sur le marché et de bien comprendre les risques associés à ce type d’investissement.

Quels sont les avantages et inconvénients des SCPI par rapport à l’investissement direct en immobilier ?

Les avantages :

– La diversification du portefeuille immobilier : en investissant dans une SCPI, on a accès à plusieurs biens immobiliers différents, situés dans différentes zones géographiques. Cela permet une meilleure répartition des risques.

– La liquidité : contrairement à un investissement direct en immobilier, il est plus facile de revendre ses parts de SCPI.

– La simplicité : investir dans une SCPI ne nécessite pas autant d’expertise et de temps que l’investissement direct en immobilier.

Les inconvénients :

– La rentabilité : les rendements des SCPI peuvent être moins élevés que ceux d’un investissement immobilier direct, en raison des frais de gestion et des commissions.

– La souscription : pour investir dans une SCPI, il faut acheter des parts, ce qui peut parfois nécessiter des montants importants.

– La gestion déléguée : en investissant dans une SCPI, on confie la gestion immobilière à une société de gestion, ce qui peut parfois être source d’inquiétudes pour certains investisseurs.

Comment évaluer les risques et les opportunités d’investir dans une SCPI ?

Les SCPI (Sociétés Civiles de Placement Immobilier) sont des fonds d’investissement immobilier où les épargnants peuvent investir leur argent dans des biens immobiliers. Avant d’investir dans une SCPI, il est important d’évaluer les risques et les opportunités liés à cette forme d’investissement.

Tout d’abord, il convient de prendre en compte le marché immobilier. Si le marché est en croissance, il peut être judicieux d’investir dans une SCPI qui investit dans des biens immobiliers dans des zones en développement. Cependant, si le marché est en baisse, il peut être risqué d’investir dans une SCPI.

Ensuite, il est important de s’informer sur la gestion de la SCPI. Il est recommandé de lire le rapport annuel de la SCPI pour évaluer sa performance financière et connaître ses projets d’investissements futurs. Il est également conseillé de s’informer sur la qualité des biens immobiliers détenus par la SCPI et la qualité de leur gestion locative.

Le rendement est également un critère important à prendre en compte. Il est recommandé de comparer le taux de rendement de la SCPI avec les autres formes d’investissement pour évaluer si l’investissement est rentable. Il est également important de prendre en compte les frais liés à l’investissement, tels que les frais de gestion et les frais d’acquisition, qui peuvent réduire le rendement de l’investissement.

Enfin, il est important de diversifier son portefeuille d’investissement, en investissant dans plusieurs SCPI pour réduire les risques liés à un seul investissement.

Investir dans une SCPI peut offrir de nombreux avantages, tels que la diversification du portefeuille et une rentabilité attractive. Cependant, il est important d’évaluer les risques et les opportunités avant de prendre une décision d’investissement.

Quel est le rendement potentiel et la rentabilité des SCPI à long terme ?

Les SCPI (Sociétés Civiles de Placement Immobilier) sont des outils d’investissement immobilier qui offrent aux investisseurs la possibilité d’investir dans l’immobilier sans avoir à acheter un bien immobilier physique. Les investisseurs achètent des parts de la SCPI, et la société gère l’ensemble du portefeuille immobilier en échange d’une participation proportionnelle dans les loyers et les bénéfices générés.

En termes de rendement potentiel, les SCPI ont historiquement offert des rendements annuels moyens de 5 % à 6 %. Cependant, il est important de noter que ce rendement peut varier en fonction des performances du marché immobilier et de la performance de chaque SCPI individuelle.

En termes de rentabilité à long terme, les SCPI peuvent offrir des avantages fiscaux et une diversification des actifs, ce qui peut être bénéfique pour les investisseurs qui cherchent à créer un portefeuille d’investissement à long terme. De plus, les SCPI offrent généralement des frais de gestion relativement faibles par rapport à l’investissement direct dans l’immobilier.

Cependant, il est important de noter que comme tout investissement, les SCPI comportent également des risques, notamment le risque de baisse des taux d’occupation et donc des loyers perçus, ainsi que le risque de baisse de la valeur du bien immobilier sous-jacent. Il est donc important pour les investisseurs potentiels de bien comprendre ces risques avant de prendre une décision d’investissement.

En conclusion, les SCPI présentent des avantages intéressants tels que la mutualisation des risques et une rentabilité supérieure à celle de l’immobilier en direct. De plus, elles permettent une diversification du patrimoine immobilier avec un ticket d’entrée relativement faible. Cependant, il ne faut pas négliger les inconvénients qui y sont associés tels que le manque de liquidité et leur dimension fiscale complexe. En somme, investir en SCPI peut être une stratégie intéressante pour les personnes souhaitant se constituer un patrimoine immobilier sans avoir à gérer un bien en direct, mais il est essentiel de bien comprendre les tenants et aboutissants de ce type d’investissement avant de se lancer.