Les systèmes de financement des entreprises sont multiples et variés, chacun présentant ses avantages et inconvénients. Il est donc important pour les entrepreneurs de bien comprendre les différentes options de financement disponibles afin de prendre les meilleures décisions pour leur entreprise. Dans cet article, nous allons examiner les méthodes de financement les plus courantes, notamment le financement par emprunt, le financement par capital-risque et le financement participatif, ainsi que les avantages et les inconvénients de chaque option.

Les modes de financement des entreprises : pour ou contre ?

Les modes de financement des entreprises sont un sujet de débat important dans le monde des affaires. D’un côté, certains disent que les prêts bancaires peuvent être avantageux en termes de taux d’intérêt et de flexibilité de remboursement. D’un autre côté, il y a ceux qui soutiennent que le financement par capital-risque ou investissement privé peut offrir une plus grande liberté financière et une aide précieuse en matière de marketing et de développement. Quoi qu’il en soit, il est essentiel que les entreprises réfléchissent soigneusement à leurs options de financement et évaluent toutes les possibilités avec soin avant de prendre une décision.

Les modes de financement des entreprises sont un sujet de débat important dans le monde des affaires. D’un côté, certains disent que les prêts bancaires peuvent être avantageux en termes de taux d’intérêt et de flexibilité de remboursement. D’un autre côté, il y a ceux qui soutiennent que le financement par capital-risque ou investissement privé peut offrir une plus grande liberté financière et une aide précieuse en matière de marketing et de développement. Quoi qu’il en soit, il est essentiel que les entreprises réfléchissent soigneusement à leurs options de financement et évaluent toutes les possibilités avec soin avant de prendre une décision.

Cours : Les Bases de la Finance d’Entreprise en 30 min ⚡️

[arve url= »https://www.youtube.com/embed/SkQ9OqYlddc »/]

Crowdfunding : 3 meilleures plateformes pour prêter de l’argent

[arve url= »https://www.youtube.com/embed/8vyoIXChW3Q »/]

Quelles sont les 3 modes de financement possibles pour les entreprises ?

Les 3 modes de financement possibles pour les entreprises sont :

1. Les fonds propres : il s’agit des apports en capital des associés ou des actionnaires de l’entreprise. Ce mode de financement permet de renforcer la structure financière de l’entreprise et lui permettre de développer ses activités sans avoir à payer d’intérêts.

2. Les dettes : les entreprises peuvent également obtenir des financements en contractant des emprunts auprès d’institutions financières telles que les banques ou les investisseurs. Ces dettes doivent être remboursées avec des intérêts.

3. Les subventions : les entreprises peuvent bénéficier de subventions accordées par les gouvernements ou les collectivités territoriales pour soutenir leur activité ou encourager leur développement. Ces subventions peuvent prendre différentes formes, telles que des aides financières directes, des exonérations fiscales ou des allègements de charges sociales.

Quelles sont les 4 modes de financement ?

Les 4 modes de financement pour un site de nouvelles sont:

1. La publicité en ligne: Le site peut générer des revenus en publiant des bannières publicitaires ou des annonces sponsorisées liées à leur contenu. Les annonceurs paient pour que leurs publicités soient affichées sur le site.

2. Les abonnements: Les lecteurs peuvent payer pour accéder au contenu exclusif du site, comme des analyses approfondies ou des enquêtes journalistiques.

3. Les dons: Les personnes qui apprécient le contenu peuvent faire des dons volontaires pour soutenir le site et aider à financer sa croissance.

4. Le financement participatif: Le site peut lancer une campagne de financement participatif pour lever des fonds auprès du public en échange d’avantages tels que des t-shirts ou des invitations à des événements.

Quels sont les avantages et les inconvénients du financement externe ?

Les avantages du financement externe pour un site de nouvelles sont les suivants :

1. Accès à un capital supplémentaire : Le financement externe permet à un site de nouvelles d’accéder à des ressources financières supplémentaires, ce qui peut être utile pour financer sa croissance et son expansion.

2. Amélioration de la crédibilité : Le fait d’obtenir un financement externe peut améliorer la crédibilité d’un site de nouvelles auprès des investisseurs, des annonceurs et des lecteurs.

3. Partage des risques : Lorsque le financement est apporté par des investisseurs externes, le risque est partagé entre ces derniers et le site de nouvelles. Cela peut soulager la pression financière sur l’entreprise.

Cependant, il y a aussi des inconvénients :

1. Perte de contrôle : En acceptant du financement externe, le site de nouvelles peut perdre une partie de son contrôle sur l’entreprise en termes de prise de décisions stratégiques.

2. Coûts supplémentaires : Les investisseurs externes s’attendent souvent à des rendements élevés sur leur investissement. Cela peut entraîner des coûts supplémentaires pour le site de nouvelles.

3. Pression pour des résultats rapides : Les investisseurs externes peuvent mettre une pression sur le site de nouvelles pour obtenir des résultats rapides, ce qui peut entraver la capacité de l’entreprise à se développer à long terme.

En fin de compte, l’obtention d’un financement externe peut être bénéfique pour un site de nouvelles en termes d’accès à des ressources financières supplémentaires et d’amélioration de la crédibilité. Cependant, il est important de considérer les coûts supplémentaires et la perte de contrôle qui peuvent accompagner cette décision.

Quels sont les bénéfices du financement des entreprises ?

Le financement des entreprises est un élément clé pour leur croissance et leur succès à long terme. Les avantages du financement des entreprises sont nombreux :

1. Croissance : Le financement permet aux entreprises de développer leurs opérations, d’investir dans de nouveaux produits et services, et de s’étendre sur de nouveaux marchés.

2. Renforcement de la trésorerie : Le financement aide les entreprises à renforcer leur trésorerie, ce qui leur permet de mieux gérer leur cycle d’exploitation et de faire face aux besoins d’investissement.

3. Réduction des coûts : Le financement peut aider à réduire les coûts en fournissant des fonds à des taux d’intérêt plus bas que ceux des autres sources de financement, comme les cartes de crédit ou les prêts personnels.

4. Amélioration de la crédibilité : Les entreprises qui ont accès au financement sont souvent considérées comme plus crédibles et plus stables financièrement, ce qui peut aider à renforcer leur image de marque.

5. Opportunités de partenariat : Le financement peut également offrir des opportunités de partenariat avec des investisseurs ou d’autres entreprises, ce qui peut aider à ouvrir de nouvelles portes et à faciliter le développement de l’entreprise.

En somme, le financement des entreprises est un élément essentiel pour leur succès à long terme, en leur permettant de croître, de renforcer leur trésorerie et de saisir de nouvelles opportunités.

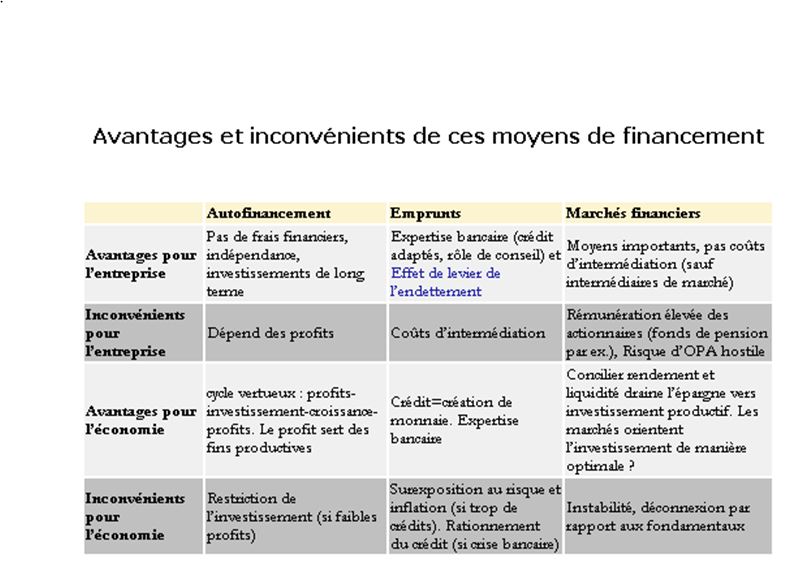

Quels sont les différents modes de financement des entreprises et quels sont leurs avantages et inconvénients respectifs ?

Les entreprises peuvent bénéficier de plusieurs modes de financement, chacun avec ses avantages et inconvénients.

1. Auto-financement: C’est le mode de financement le plus simple, qui consiste à utiliser les fonds provenant des profits générés par l’entreprise pour financer ses activités et projets futurs. Le principal avantage est que cela réduit la dépendance de l’entreprise aux sources externes de financement, ce qui peut être bénéfique en période de crise économique. L’inconvénient est que l’entreprise peut ne pas disposer des fonds suffisants pour financer ses investissements et projets ambitieux.

2. Les emprunts bancaires: Les entreprises peuvent également obtenir des prêts auprès des banques pour financer leurs projets. Le principal avantage est que les fonds sont disponibles rapidement et facilement. De plus, les taux d’intérêt peuvent être relativement bas si l’entreprise a une bonne cote de crédit. L’inconvénient est que l’entreprise doit rembourser les prêts dans un délai déterminé avec des intérêts, ce qui peut être difficile en période de ralentissement économique ou de difficultés financières.

3. Les investisseurs privés: Les entreprises peuvent également faire appel à des investisseurs privés pour obtenir des fonds. Ces investisseurs peuvent être des particuliers fortunés, des sociétés de capital-risque ou des fonds d’investissement. Le principal avantage est que cela permet à l’entreprise de bénéficier de montants importants de capital sans avoir à s’endetter ou à diluer la propriété. L’inconvénient est que l’entreprise doit partager une partie de ses profits avec les investisseurs et leur donner un certain pouvoir décisionnaire.

4. Les introductions en bourse: Une entreprise peut également lever des fonds en introduisant ses actions en bourse. Cela permet à l’entreprise de vendre des actions à des investisseurs privés et publics en échange de capitaux. Le principal avantage est que l’entreprise peut obtenir des fonds importants pour financer ses projets ambitieux. L’inconvénient est que l’entreprise doit répondre aux attentes des investisseurs et publier régulièrement des rapports financiers, ce qui peut être coûteux et exigent du temps.

En conclusion, chaque mode de financement présente des avantages et des inconvénients. Il est important pour une entreprise de choisir le mode qui convient le mieux à ses besoins et à sa situation financière actuelle et future.

Comment les entreprises peuvent-elles choisir le meilleur mode de financement en fonction de leur situation financière actuelle et de leurs objectifs à long terme ?

Les entreprises doivent prendre en compte plusieurs facteurs pour choisir le meilleur mode de financement adapté à leur situation financière et à leurs objectifs à long terme. Premièrement, elles devraient évaluer leur capacité d’emprunt, laquelle dépend généralement de leur rentabilité, de leur niveau d’endettement et de leur historique de crédit. Si une entreprise a des difficultés financières (situation financière actuelle), elle pourrait avoir du mal à obtenir un prêt bancaire traditionnel et pourrait avoir besoin d’explorer d’autres options de financement telles que le crowdfunding ou les subventions gouvernementales.

D’autre part, si l’entreprise a des projets à long terme (objectifs à long terme), elle pourrait opter pour un financement à plus long terme tel que l’émission d’obligations. Cependant, cela dépend également du coût de ce financement par rapport aux autres sources de financement disponibles.

Il est donc important que les entreprises évaluent toutes les options de financement disponibles et qu’elles considèrent leurs avantages et inconvénients. Elles peuvent également avoir besoin de l’aide d’un conseiller financier pour prendre la décision la plus appropriée à leur situation spécifique.

Quel est le rôle des investisseurs et des banques dans le financement des entreprises et comment peuvent-ils aider ou entraver la croissance d’une entreprise ?

Les investisseurs et les banques jouent un rôle crucial dans le financement des entreprises. Les investisseurs peuvent fournir des fonds à long terme pour aider une entreprise à se développer et à prospérer. Ces investisseurs peuvent être des particuliers, des fonds de pension ou même des sociétés de capital-investissement. Ils peuvent contribuer à la croissance d’une entreprise en fournissant les capitaux nécessaires pour développer de nouveaux produits ou services, accroître la production ou acquérir d’autres entreprises.

Cependant, les investisseurs peuvent également entraver la croissance d’une entreprise s’ils exigent des rendements élevés à court terme ou s’ils interviennent dans la prise de décision de l’entreprise. Si une entreprise est obligée de se concentrer sur la maximisation des bénéfices à court terme plutôt que sur la croissance à long terme, cela peut nuire à sa capacité à innover et à rester compétitive.

De même, les banques peuvent fournir des fonds à court terme pour aider une entreprise à répondre à ses besoins quotidiens en matière de trésorerie. Cependant, si une entreprise n’est pas en mesure de rembourser ses prêts, elle risque d’être mise en faillite. Par conséquent, les banques peuvent entraver la croissance d’une entreprise si elles ne sont pas disposées à prendre des risques en fournissant des prêts pour financer des projets à long terme.

En conclusion, les investisseurs et les banques peuvent aider ou entraver la croissance d’une entreprise en fonction de la manière dont ils interagissent avec elle. Il est important pour les entreprises de trouver le bon équilibre entre les sources de financement à court et à long terme afin de maximiser leur potentiel de croissance.

En somme, il existe plusieurs modes de financement pour les entreprises avec chacun ses avantages et inconvénients. Le choix du mode de financement dépend en grande partie des besoins financiers de l’entreprise, de sa situation financière et de son projet de développement. Les financements externes tels que l’emprunt bancaire ou l’entrée en bourse peuvent offrir des fonds importants pour mener à bien un projet mais impliquent également une charge financière supplémentaire et une perte de contrôle pour les actionnaires. Les financements internes tels que l’autofinancement ou la réduction des coûts sont souvent plus sûrs et offrent un meilleur contrôle sur l’entreprise, mais peuvent limiter les possibilités de développement. Il est donc crucial de bien réfléchir avant de choisir son mode de financement pour éviter les pièges et les écueils.