L’assurance vie est un outil financier populaire offrant une protection et des avantages fiscaux importants. Cependant, il est important de prendre en compte les inconvénients potentiels tels que les frais élevés et les rendements variables. Découvrez les avantages et inconvénients de l’assurance vie pour prendre une décision éclairée.

Revenus Passifs : 17 Idées pour gagner 2000€/mois passées au crible !

[arve url=”https://www.youtube.com/embed/JE9HUi5upsc”/]

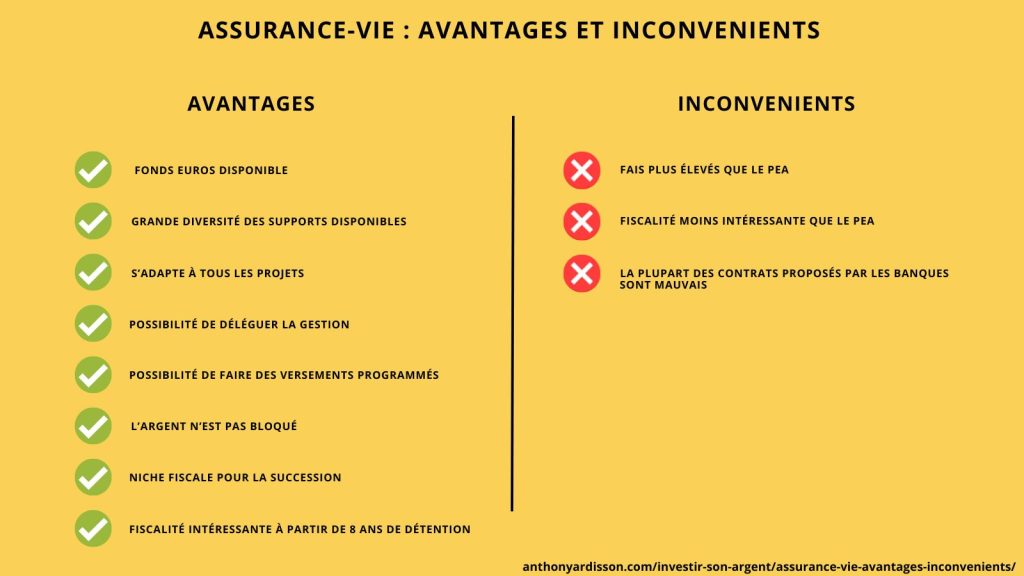

Quels sont les inconvénients de l’assurance vie ?

Les inconvénients de l’assurance vie peuvent inclure les points suivants :

1. Frais élevés : Les contrats d’assurance vie peuvent comporter des frais élevés, tels que les frais d’entrée, les frais de gestion annuels et les frais de sortie. Ces frais peuvent réduire la rentabilité de l’investissement.

2. Rendements faibles : Les rendements des contrats d’assurance vie traditionnels sont souvent plus faibles que ceux d’autres produits d’investissement tels que les actions ou les obligations. Cela peut être dû à la nature prudente des investissements effectués par les compagnies d’assurance pour garantir la sécurité des fonds des assurés.

3. Liquidité limitée : L’argent investi dans une assurance vie n’est généralement pas facilement accessible. Il peut y avoir des restrictions sur les retraits partiels ou totaux avant l’échéance du contrat, ce qui peut limiter la liquidité des fonds.

4. Risques liés à la compagnie d’assurance : L’assurance vie est un contrat avec une compagnie d’assurance, ce qui signifie qu’il existe un risque de défaut de paiement de la part de l’assureur. Bien que les lois et réglementations visent à protéger les assurés, il reste toujours une certaine incertitude quant à la solidité financière de la compagnie d’assurance.

5. Impact sur les héritiers : Bien que l’assurance vie soit souvent considérée comme une stratégie de planification successorale, elle peut avoir des conséquences fiscales pour les bénéficiaires. Les fonds reçus peuvent être soumis à l’impôt sur les successions, ce qui réduit l’avantage financier pour les héritiers.

Il est important de noter que ces inconvénients peuvent varier en fonction des caractéristiques spécifiques du contrat d’assurance vie et des besoins individuels de chaque personne. Il est donc essentiel de bien comprendre les termes et conditions avant de souscrire à une assurance vie.

Quels sont les avantages de l’assurance vie ?

L’assurance vie est un produit financier très populaire en raison de ses nombreux avantages :

1. Protection financière : L’assurance vie offre une protection financière à vos proches en cas de décès. Le capital assuré permet de couvrir les dépenses liées aux funérailles, de rembourser les prêts en cours ou encore de subvenir aux besoins de la famille.

2. Transfert de patrimoine : L’assurance vie est un outil efficace pour organiser et transmettre son patrimoine aux générations futures. Vous pouvez désigner des bénéficiaires spécifiques qui recevront le capital assuré sans passer par la succession et éviter ainsi les frais et les délais souvent associés à ce processus.

3. Avantages fiscaux : L’assurance vie bénéficie d’un régime fiscal avantageux dans de nombreux pays. Les primes versées peuvent être déduites de l’impôt sur le revenu et les bénéfices réalisés sont généralement exonérés d’impôt. De plus, les bénéficiaires ne paient pas d’impôt sur la somme reçue en cas de décès.

4. Flexibilité : Les contrats d’assurance vie offrent une grande flexibilité en termes de versements et de retraits. Vous pouvez choisir le montant des primes à verser, la fréquence des paiements et même modifier ces paramètres au fil du temps en fonction de votre situation financière.

5. Valorisation du capital : Les primes versées dans un contrat d’assurance vie sont généralement investies dans des fonds, ce qui permet une valorisation du capital sur le long terme. Vous avez également la possibilité de choisir parmi une large gamme d’options d’investissement pour diversifier votre portefeuille.

Il est important de noter que les avantages de l’assurance vie peuvent varier en fonction du contrat et des réglementations fiscales propres à chaque pays. Il est donc recommandé de consulter un professionnel qualifié avant de souscrire à une assurance vie.

Est-il intéressant d’avoir une assurance vie en 2023 ?

Oui, il est toujours intéressant d’avoir une assurance vie en 2023. L’assurance vie est un produit financier avantageux qui offre de nombreux bénéfices à ses souscripteurs. Voici quelques raisons pour lesquelles il est recommandé de souscrire à une assurance vie :

Protection financière: Une assurance vie peut être utilisée comme une protection financière pour vos proches en cas de décès. L’argent versé par l’assureur peut aider votre famille à faire face aux dépenses courantes, rembourser des dettes ou financer des projets futurs.

Investissement: L’assurance vie peut également être un outil d’investissement. Certaines polices d’assurance offrent la possibilité de verser des primes qui sont ensuite investies dans différents instruments financiers tels que des fonds communs de placement ou des actions. Cela peut permettre à votre argent de croître au fil du temps et de constituer un capital pour l’avenir.

Avantages fiscaux: En France, l’assurance vie bénéficie d’un régime fiscal avantageux. Les produits générés par votre contrat d’assurance vie sont exonérés d’impôt sur le revenu après huit ans de détention. De plus, en cas de décès, les bénéficiaires désignés dans votre contrat peuvent bénéficier d’une exonération d’impôt sur les sommes reçues.

Transmission de patrimoine: L’assurance vie peut également être utilisée comme un outil de transmission de patrimoine. Vous pouvez désigner des bénéficiaires spécifiques dans votre contrat pour recevoir les fonds après votre décès, sans passer par la procédure de succession. Cela permet une transmission rapide et éventuellement moins coûteuse de votre patrimoine.

En conclusion, une assurance vie en 2023 représente toujours une option intéressante pour protéger financièrement votre famille, investir et bénéficier d’avantages fiscaux. Toutefois, il est essentiel de bien comprendre les conditions et les garanties offertes par les contrats d’assurance vie avant de souscrire. Il est recommandé de consulter un conseiller financier ou un expert en assurances pour vous aider à choisir la meilleure option en fonction de vos besoins et de votre situation financière.

Est-ce qu’une assurance vie rapporte de l’argent ?

Oui, une assurance vie peut rapporter de l’argent.

L’assurance vie est un contrat d’assurance qui permet d’épargner de l’argent sur le long terme. Lorsque vous souscrivez à une assurance vie, vous pouvez choisir entre différents types de contrats tels que l’assurance vie en euros ou l’assurance vie en unités de compte.

Dans le cadre d’une assurance vie en euros, votre argent est placé dans des fonds sécurisés et vous bénéficiez d’un taux d’intérêt garanti. Cela signifie que votre capital est protégé et qu’il continue de croître au fil du temps.

D’autre part, l’assurance vie en unités de compte vous permet d’investir dans des fonds diversifiés tels que des actions, des obligations ou des produits immobiliers. Les rendements de ces investissements sont variables et dépendent des performances du marché financier.

Il est important de noter que les revenus générés par une assurance vie sont soumis à la fiscalité. En France, les bénéfices réalisés sur les contrats d’assurance vie peuvent bénéficier d’un régime fiscal avantageux en fonction de la durée de détention du contrat.

En résumé, une assurance vie peut rapporter de l’argent grâce aux intérêts générés par le placement de votre capital et aux profits réalisés sur les investissements effectués dans le cadre de l’assurance vie en unités de compte.

Pour conclure, l’assurance vie présente à la fois des avantages et des inconvénients qu’il convient de prendre en compte. D’un côté, elle offre une sécurité financière à long terme grâce à la constitution d’une épargne et à la possibilité de transmettre un capital à ses proches en cas de décès. De plus, les produits d’assurance vie peuvent bénéficier d’avantages fiscaux intéressants, notamment en termes de succession.

D’un autre côté, l’assurance vie peut parfois être coûteuse en fonction des options choisies et des frais appliqués. De plus, elle nécessite un engagement financier à long terme, ce qui peut restreindre la flexibilité de l’épargnant. Enfin, les rendements de l’assurance vie peuvent varier en fonction des conditions du marché et des performances des investissements sous-jacents.

Il est donc essentiel de bien analyser sa situation financière et ses objectifs avant de souscrire une assurance vie. Il est également recommandé de comparer les offres des différents assureurs pour trouver le contrat qui correspond le mieux à ses besoins.

En définitive, l’assurance vie peut être un outil précieux pour planifier sa succession et se constituer un patrimoine à long terme, mais elle comporte également certaines contraintes et frais à prendre en considération.