Dans cet article, nous allons examiner les avantages et les inconvénients des différentes méthodes d’évaluation d’entreprise. Que vous soyez un investisseur ou un entrepreneur, comprendre comment estimer la valeur d’une entreprise est essentiel pour prendre des décisions éclairées. Nous analyserons en détail les aspects positifs et négatifs des différentes approches utilisées dans ce domaine. Soyez prêt à approfondir vos connaissances sur l’évaluation d’entreprise!

Le Guide Ultime d’Excel pour les financiers débutants – IFE

Quelles sont les différentes limites des méthodes d’évaluation des entreprises ?

Les différentes méthodes d’évaluation des entreprises comportent plusieurs limites à prendre en compte. Tout d’abord, il est important de souligner que ces méthodes reposent souvent sur des données historiques, ce qui peut ne pas refléter la réalité actuelle ou future de l’entreprise. Ainsi, les évaluations peuvent être basées sur des données obsolètes ou ne pas prendre en compte les changements économiques ou technologiques récents.

Ensuite, les méthodes d’évaluation peuvent également être sujettes à des biais subjectifs. Les évaluateurs peuvent interpréter différemment les données financières et appliquer des hypothèses différentes lors du calcul de la valeur de l’entreprise. Cela peut conduire à des résultats variés et difficiles à comparer entre différentes évaluations.

De plus, les méthodes d’évaluation peuvent ne pas tenir compte de certains aspects immatériels de l’entreprise, tels que la réputation de la marque, la qualité de la gestion ou les perspectives de croissance. Ces éléments peuvent avoir un impact significatif sur la valeur réelle de l’entreprise, mais ne sont pas toujours pris en compte par les méthodes traditionnelles d’évaluation.

Enfin, les méthodes d’évaluation peuvent être limitées par le manque d’informations disponibles. Les entreprises peuvent ne pas divulguer toutes leurs données financières ou opérationnelles, rendant difficile une évaluation précise. De plus, certaines industries peuvent avoir des caractéristiques spécifiques qui nécessitent des approches d’évaluation particulières, ce qui peut poser des défis supplémentaires.

En conclusion, il est important de reconnaître les limites inhérentes aux méthodes d’évaluation des entreprises. Il est recommandé d’utiliser différentes approches complémentaires et de prendre en compte plusieurs facteurs pour obtenir une évaluation plus précise et complète d’une entreprise.

Quels sont les avantages et limites de la méthode DCF ?

La méthode DCF (Discounted Cash Flow) est une méthode d’évaluation financière qui permet d’estimer la valeur intrinsèque d’une entreprise en se basant sur ses flux de trésorerie futurs actualisés. Elle repose sur le principe que la valeur d’une entreprise réside dans sa capacité à générer des flux de trésorerie.

Les avantages de la méthode DCF sont :

1. Prise en compte des flux de trésorerie futurs : Cette méthode permet d’estimer la valeur d’une entreprise en se focalisant sur ses flux de trésorerie prévus dans le futur, ce qui donne une meilleure vision de la rentabilité et de la viabilité financière de l’entreprise.

2. Flexibilité : La méthode DCF peut être adaptée à différents secteurs d’activité et types d’entreprises, ce qui en fait un outil polyvalent pour l’évaluation financière.

3. Actualisation des flux de trésorerie : En utilisant un taux d’actualisation approprié, la méthode DCF tient compte du temps et de la valeur temporelle de l’argent. Elle permet ainsi de donner plus de poids aux flux de trésorerie à venir par rapport à ceux générés dans le passé.

4. Indicateur de création de valeur : La méthode DCF permet de mesurer la création de valeur d’une entreprise au fil du temps en comparant la valeur actuelle estimée avec la valeur initiale.

Cependant, la méthode DCF présente également quelques limites :

1. Sensibilité aux hypothèses : Les résultats de la méthode DCF dépendent fortement des hypothèses faites sur les flux de trésorerie futurs, les taux d’actualisation et autres variables. De légères variations dans ces hypothèses peuvent conduire à des estimations très différentes de la valeur de l’entreprise.

2. Difficulté d’estimation des flux de trésorerie : Prévoir avec précision les flux de trésorerie futurs peut être un défi, en particulier pour les entreprises en phase de croissance ou dans des secteurs volatils.

3. Complexité : La méthode DCF nécessite une compréhension approfondie des concepts financiers et une analyse détaillée des informations financières de l’entreprise. Elle peut donc s’avérer complexe pour les personnes qui ne sont pas familières avec les techniques d’évaluation financière.

En conclusion, bien que la méthode DCF soit un outil puissant pour évaluer la valeur d’une entreprise, il est important de prendre en compte ses avantages et limites, ainsi que les spécificités du secteur d’activité concerné, lors de son utilisation sur un site de nouvelles.

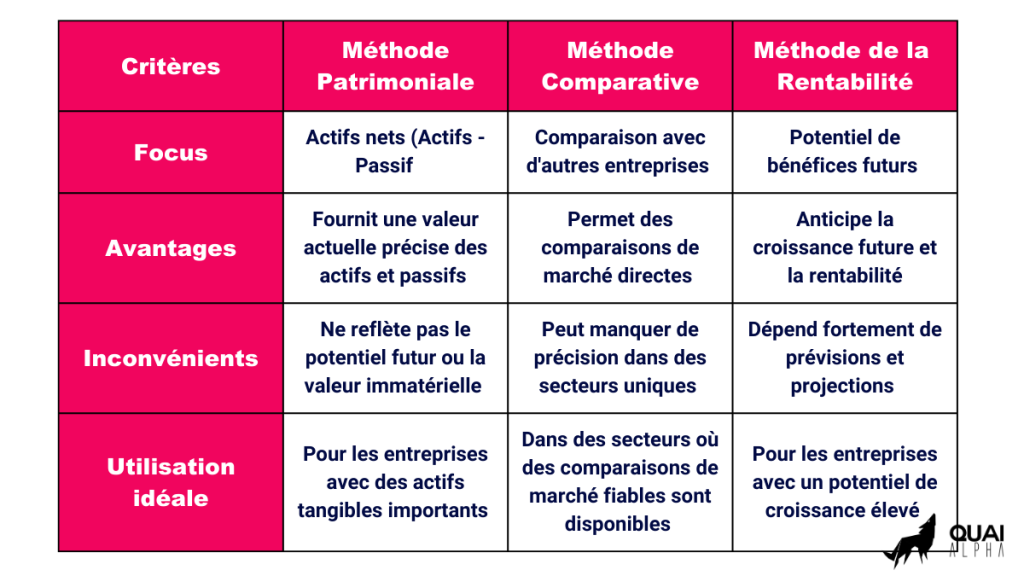

Quelle méthode d’évaluation d’entreprise choisir ?

Lorsqu’il s’agit d’évaluer une entreprise dans le cadre d’un site de nouvelles, il existe plusieurs méthodes couramment utilisées. Certaines d’entre elles peuvent être les suivantes :

L’évaluation basée sur les états financiers : Cette méthode consiste à examiner les états financiers de l’entreprise, tels que le bilan, le compte de résultat et le tableau des flux de trésorerie. Elle permet d’analyser la situation financière de l’entreprise, sa rentabilité, ses flux de trésorerie, etc.

L’évaluation basée sur les multiples de marché : Cette méthode consiste à comparer les ratios financiers de l’entreprise avec ceux d’autres entreprises similaires cotées en bourse ou ayant été récemment vendues. Les ratios les plus couramment utilisés sont le ratio cours/bénéfice, le ratio valeur d’entreprise/EBITDA, le ratio valeur d’entreprise/Chiffre d’affaires, etc.

L’évaluation basée sur les flux de trésorerie actualisés : Cette méthode consiste à estimer les flux de trésorerie futurs générés par l’entreprise et à les actualiser en utilisant un taux d’actualisation approprié. Cela permet de prendre en compte la valeur temporelle de l’argent et d’obtenir une estimation de la valeur actuelle nette (VAN) de l’entreprise.

L’évaluation basée sur les actifs : Cette méthode consiste à évaluer les actifs de l’entreprise, tels que les biens immobiliers, les équipements, les brevets, les marques, etc. Elle est principalement utilisée pour les entreprises dont la valeur repose principalement sur leurs actifs tangibles.

Il est important de noter que chaque méthode d’évaluation a ses avantages et ses limites, et qu’il peut être judicieux d’utiliser plusieurs approches afin d’obtenir une vision globale de la valeur de l’entreprise. Par conséquent, il est recommandé de faire appel à des experts en évaluation d’entreprise pour réaliser une analyse approfondie et objective.

Quel est l’intérêt d’évaluer une entreprise ?

L’évaluation d’une entreprise revêt un intérêt majeur dans le domaine des nouvelles financières. En effet, comprendre et analyser la santé financière d’une entreprise est essentiel pour les investisseurs, les actionnaires et les professionnels de la finance.

L’évaluation permet de mesurer la performance d’une entreprise en termes de rentabilité, de liquidité, de solvabilité et d’efficacité opérationnelle. Elle offre une vision globale de ses forces et faiblesses, ce qui aide les décideurs à prendre des décisions éclairées.

De plus, l’évaluation d’une entreprise peut également jouer un rôle important dans la prise de décision des consommateurs et du grand public. Par exemple, lorsque l’on évalue une entreprise dans le secteur de l’environnement, cela peut aider les consommateurs à choisir des produits et services respectueux de l’environnement.

Enfin, l’évaluation d’une entreprise contribue à la transparence et à la confiance dans le marché financier. Les investisseurs ont besoin d’informations précises et fiables pour évaluer les opportunités d’investissement et minimiser les risques.

En somme, l’évaluation d’une entreprise est un outil essentiel dans le contexte des nouvelles financières car elle permet de donner une image claire de la santé économique d’une entreprise, d’informer les acteurs financiers et de guider les consommateurs dans leurs choix.

En conclusion, les méthodes d’évaluation d’entreprise comportent à la fois des avantages et des inconvénients. Les avantages résident dans leur capacité à fournir une évaluation objective et basée sur des données financières solides. Elles permettent également de comparer différentes entreprises et de prendre des décisions éclairées en matière d’investissement ou de fusion-acquisition.

Cependant, les inconvénients sont également présents. Certaines méthodes peuvent être complexes à mettre en œuvre et nécessiter des compétences techniques spécialisées. De plus, certaines évaluations peuvent se baser uniquement sur des données historiques, ce qui peut ne pas refléter la valeur future réelle de l’entreprise.

Il est donc important de considérer ces avantages et inconvénients lors du choix d’une méthode d’évaluation d’entreprise. Il est préférable d’utiliser plusieurs méthodes complémentaires pour obtenir une vision globale de la valeur de l’entreprise. En fin de compte, l’évaluation d’une entreprise reste un exercice complexe qui nécessite une analyse approfondie et une compréhension des facteurs économiques et financiers.