Les niches fiscales sont de puissants outils pour réduire la charge fiscale, mais leur utilisation comporte également des inconvénients qui doivent être pris en compte. Découvrez dans cet article les avantages et les inconvénients de ces dispositifs de défiscalisation.

Contrôle fiscal, les nouvelles armes anti-fraudeurs

[arve url=”https://www.youtube.com/embed/IMma_Y1M2p0″/]

Quels sont les avantages fiscaux ?

Les avantages fiscaux sont des mesures mises en place par le gouvernement afin d’encourager certaines activités économiques ou de favoriser certaines catégories de contribuables. Dans le contexte d’un site de nouvelles, il n’y a pas nécessairement d’avantages fiscaux spécifiques liés à cette activité.

Cependant, il est important de souligner que les entreprises qui exploitent un site de nouvelles peuvent bénéficier de certains avantages fiscaux généraux. Par exemple, elles peuvent déduire les dépenses liées à la production et à la diffusion de contenu, telles que les frais de rédaction, de traduction, de conception graphique et de promotion. Ces déductions permettent de réduire le montant des bénéfices imposables de l’entreprise, ce qui entraîne une diminution de l’impôt sur les sociétés à payer.

En outre, les entreprises de presse peuvent également bénéficier d’un taux de TVA réduit sur les ventes de journaux et de magazines. En France, par exemple, le taux réduit de TVA pour la presse écrite est de 2,1% au lieu du taux normal de 20%.

Il est important de noter que ces avantages fiscaux peuvent varier d’un pays à l’autre et sont sujets à des réglementations spécifiques. Il est donc conseillé de consulter les lois fiscales en vigueur dans votre pays pour connaitre les avantages spécifiques qui pourraient s’appliquer à votre site de nouvelles.

En résumé, bien qu’il n’y ait pas d’avantages fiscaux spécifiques liés à un site de nouvelles, les entreprises de presse peuvent bénéficier de déductions fiscales sur les dépenses liées à leur activité et d’un taux réduit de TVA sur les ventes de journaux et de magazines.

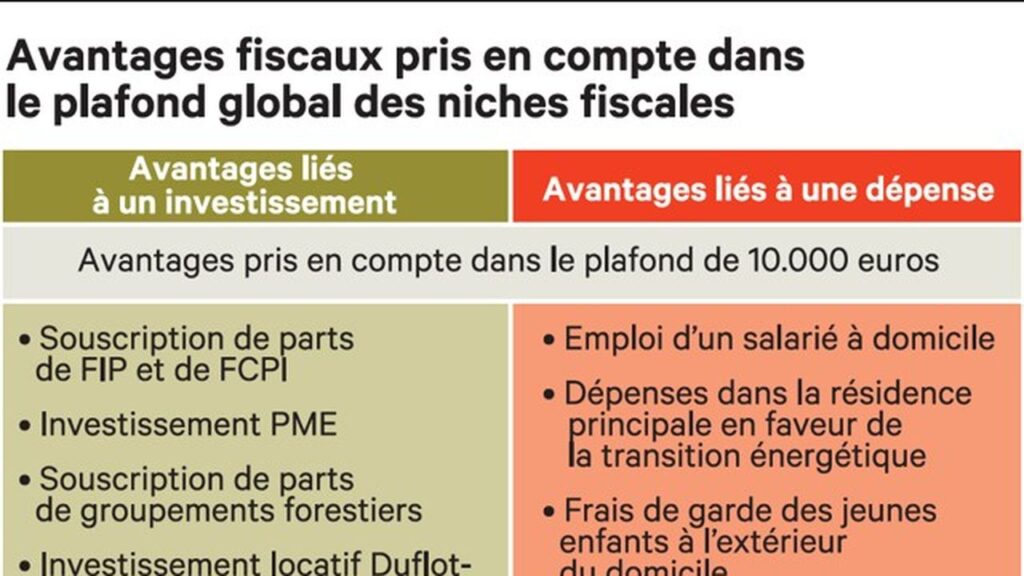

Quel est l’avantage fiscal non concerné par le plafonnement des niches fiscales ?

L’avantage fiscal non concerné par le plafonnement des niches fiscales est le crédit d’impôt pour la transition énergétique (CITE). Ce crédit d’impôt est destiné aux contribuables qui réalisent des travaux de rénovation énergétique dans leur logement principal. Il permet de bénéficier d’un crédit d’impôt de 30% des dépenses éligibles, dans la limite de certains plafonds.

Le CITE n’est pas soumis au plafonnement des niches fiscales, ce qui signifie que les contribuables peuvent en bénéficier sans restriction, quelle que soit leur niveau de revenu. Cela constitue un avantage important pour les personnes souhaitant réaliser des travaux de rénovation énergétique, car cela leur permet de réduire significativement le coût de ces travaux.

Il est cependant important de noter que le CITE est amené à évoluer dans les prochaines années. En effet, le gouvernement français a annoncé sa suppression progressive à partir de 2020, au profit d’une prime forfaitaire versée dès la réalisation des travaux. Cette mesure vise à simplifier le dispositif et à encourager davantage de ménages à entreprendre des travaux de rénovation énergétique.

Comment fonctionne les niches fiscales ?

Les niches fiscales sont des dispositifs légaux mis en place par l’État dans le but d’encourager certains investissements ou activités économiques. Elles permettent aux contribuables de bénéficier d’avantages fiscaux spécifiques en échange de leur participation à ces investissements ou activités.

Les niches fiscales fonctionnent généralement de la manière suivante :

1. Identification de la niche fiscale : Le gouvernement identifie les domaines dans lesquels il souhaite encourager l’investissement, tels que l’immobilier locatif, les énergies renouvelables ou la recherche et développement.

2. Mise en place des mesures fiscales : Des mesures spécifiques sont édictées pour chaque niche fiscale, telles que des réductions d’impôt, des déductions fiscales, des exonérations ou des crédits d’impôt.

3. Conditions d’éligibilité : Pour bénéficier des avantages fiscaux liés à une niche fiscale, les contributeurs doivent respecter certaines conditions, telles que réaliser un certain montant d’investissement, respecter des plafonds de revenus ou respecter des critères de durée d’engagement.

4. Déclaration de l’investissement : Les contribuables doivent généralement déclarer leur participation à une niche fiscale dans leur déclaration de revenus annuelle.

5. Contrôle fiscal : L’administration fiscale peut procéder à des vérifications pour s’assurer que les contribuables respectent les conditions d’éligibilité et utilisent les avantages fiscaux conformément à la législation en vigueur.

Il est important de noter que les niches fiscales peuvent être soumises à des limites en termes de montants alloués ou de durée d’application. Elles peuvent également faire l’objet de modifications législatives pour s’adapter aux évolutions économiques ou pour éviter les abus.

En conclusion, les niches fiscales sont des outils utilisés par l’État pour stimuler certains secteurs d’activité et inciter les contribuables à y investir. Elles offrent des avantages fiscaux spécifiques, mais sont soumises à des conditions strictes et peuvent faire l’objet de contrôles fiscaux.

Quelles sont les niches fiscales qui vont être supprimées ?

Les niches fiscales qui vont être supprimées sont principalement celles qui sont considérées comme étant trop avantageuses pour certains contribuables et qui créent des inégalités dans le système fiscal. Parmi les principales niches fiscales qui devraient être supprimées, on peut citer :

1. Le crédit d’impôt pour la compétitivité et l’emploi (CICE) : Cette mesure permet aux entreprises de bénéficier d’un crédit d’impôt équivalent à un pourcentage des salaires versés aux employés. Cependant, il a été critiqué pour son manque d’efficacité et son coût élevé pour les finances publiques.

2. Le dispositif Pinel : Il s’agit d’une réduction d’impôt pour les investissements dans l’immobilier locatif neuf. Cette niche fiscale encourage les investissements immobiliers sans nécessairement répondre à des besoins réels de logement.

3. Le régime des impatriés : Ce régime permet aux personnes venant travailler en France de bénéficier d’avantages fiscaux importants, comme une exonération d’impôt sur une partie de leur salaire. Cette niche fiscale est jugée injuste et favorise les hauts revenus.

Il est important de noter que la suppression de ces niches fiscales n’est pas encore confirmée et dépendra des décisions prises par le gouvernement. Cependant, ces mesures font partie des propositions qui ont été faites dans le cadre des discussions sur la réforme fiscale en France.

En conclusion, les niches fiscales présentent à la fois des avantages et des inconvénients. D’un côté, elles peuvent permettre aux contribuables de réduire leur charge fiscale en bénéficiant de déductions ou d’exonérations spécifiques. Cela peut être particulièrement intéressant pour certains secteurs d’activité ou pour encourager des comportements socialement bénéfiques, tels que l’investissement dans les énergies renouvelables ou le soutien à la recherche et au développement.

D’un autre côté, les niches fiscales peuvent également être sources d’inégalités et d’injustice fiscale. En offrant des avantages fiscaux à certaines catégories de contribuables, elles peuvent favoriser les contribuables les plus aisés et creuser les écarts de richesse. De plus, elles peuvent aussi générer des distorsions économiques en encourageant les investissements uniquement dans les secteurs bénéficiant d’exonérations, au détriment d’autres secteurs essentiels.

Il est donc primordial de trouver un équilibre entre les avantages fiscaux qu’offrent les niches fiscales et les conséquences négatives qu’elles peuvent engendrer. Les décideurs politiques doivent veiller à ce que les niches fiscales soient justifiées, transparentes et équitables, tout en prenant en compte les besoins de financement de l’État et en évitant les abus.

En somme, malgré les avantages potentiels qu’elles peuvent offrir, les niches fiscales doivent être utilisées avec prudence et régulation afin de garantir une fiscalité juste et équilibrée pour tous les contribuables.