Avantages et inconvénients du contrat de capitalisation : Le contrat de capitalisation est une formule d’investissement intéressante pour diversifier son patrimoine. Il permet de bénéficier d’une fiscalité avantageuse et d’une gestion professionnelle. Cependant, il présente également des limites, notamment en termes de liquidité et de frais. Il convient donc de bien évaluer ses besoins et ses objectifs avant de souscrire à ce type de contrat.

Zéro impôt ? La Fiscalité chez AuCoffre.

[arve url=”https://www.youtube.com/embed/qgCBO1QX6qA”/]

Quels sont les avantages d’un contrat de capitalisation ?

Un contrat de capitalisation présente plusieurs avantages.

Tout d’abord, il permet de constituer un capital à long terme. En effet, les sommes investies sur un contrat de capitalisation sont bloquées pendant une durée déterminée, généralement plusieurs années. Cela permet d’épargner en vue de projets futurs tels que l’achat d’un bien immobilier ou la préparation de sa retraite.

De plus, les revenus générés par le contrat de capitalisation sont soumis à un régime fiscal avantageux. En effet, ils bénéficient souvent d’une fiscalité spécifique, avec notamment la possibilité d’opter pour un prélèvement forfaitaire libératoire après un certain délai de détention. Cela permet de réduire l’impact de la fiscalité sur les rendements réalisés.

En outre, un contrat de capitalisation offre une grande liberté de gestion. Le souscripteur a la possibilité de choisir les supports d’investissement qui correspondent le mieux à ses objectifs et à son profil de risque. Il peut donc opter pour des placements plus ou moins sécurisés, en fonction de ses attentes de rendement.

Enfin, un contrat de capitalisation peut être utilisé dans le cadre de la transmission de patrimoine. Il permet en effet de désigner un ou plusieurs bénéficiaires en cas de décès de l’assuré. Ainsi, il est possible de transmettre un capital à ses héritiers tout en bénéficiant d’avantages fiscaux.

Il convient cependant de souligner que les avantages d’un contrat de capitalisation dépendent également de la situation et des objectifs de chaque individu. Il est donc recommandé de consulter un professionnel ou un conseiller financier avant de souscrire à ce type de contrat.

Quel est le taux d’intérêt d’un contrat de capitalisation ?

Le taux d’intérêt d’un contrat de capitalisation est un élément crucial à prendre en compte. Ce taux détermine le rendement financier que l’investisseur peut espérer obtenir sur son placement. Le taux d’intérêt est généralement fixé par l’organisme financier ou l’institution qui propose le contrat de capitalisation.

Il peut varier en fonction de plusieurs facteurs tels que les conditions économiques, les taux directeurs de la Banque centrale, la durée du contrat et le montant investi. En règle générale, plus le contrat présente une durée longue et un montant élevé, plus le taux d’intérêt est susceptible d’être attractif.

Il est important de noter que les taux d’intérêt des contrats de capitalisation peuvent être soumis à des fluctuations en fonction de l’évolution du marché financier. Il est donc essentiel pour les investisseurs de rester informés des actualités économiques et financières qui pourraient avoir un impact sur ces taux. Les sites de nouvelles spécialisés dans les finances et l’économie peuvent fournir des informations précieuses à cet égard.

En résumé, le taux d’intérêt d’un contrat de capitalisation joue un rôle crucial dans la rentabilité de l’investissement. Il est nécessaire de se tenir informé des actualités financières pour prendre des décisions éclairées concernant ce type de placement.

Comment sont imposés les contrats de capitalisation ?

Les contrats de capitalisation sont imposés selon les règles fiscales en vigueur. Le régime fiscal des contrats de capitalisation en France est principalement défini par l’article 125-0 A du Code général des impôts.

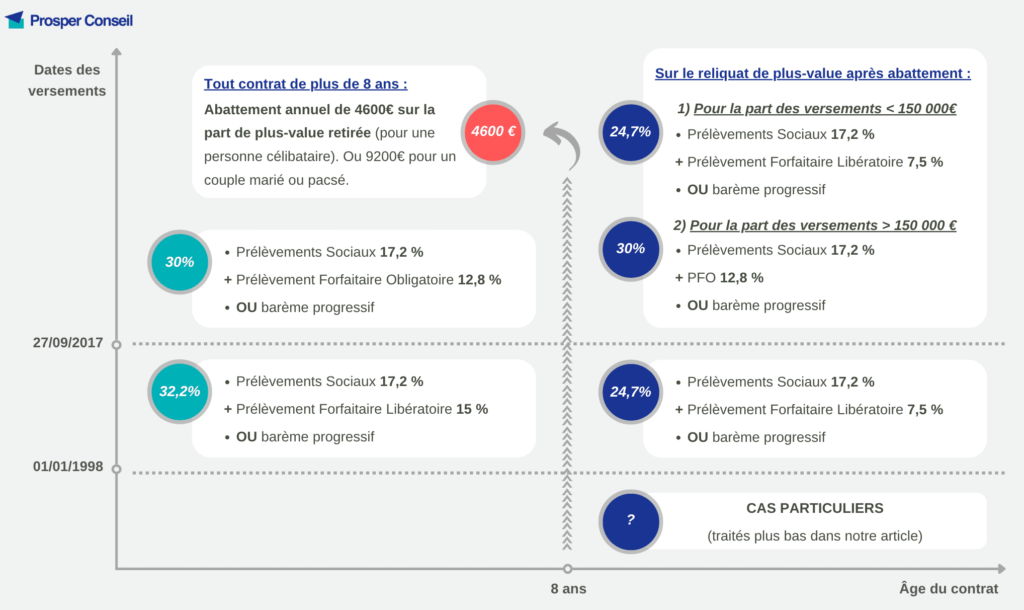

La fiscalité des contrats de capitalisation diffère selon leur durée et le moment de leur rachat. Pour les contrats de moins de 8 ans, les intérêts générés sont soumis à l’impôt sur le revenu selon le barème progressif. Cependant, il est possible d’opter pour une taxation forfaitaire au taux de 7,5% après un abattement annuel de 4 600 euros pour une personne seule et de 9 200 euros pour un couple.

Pour les contrats de plus de 8 ans, les intérêts générés bénéficient d’un régime fiscal avantageux. Ils peuvent être soumis à un prélèvement forfaitaire unique (PFU) de 12,8%, également appelé flat tax. Ce taux comprend l’impôt sur le revenu et les prélèvements sociaux. Cependant, l’assuré a également la possibilité d’opter pour l’imposition au barème progressif de l’impôt sur le revenu après un abattement annuel de 4 600 euros pour une personne seule et de 9 200 euros pour un couple.

En cas de rachat total ou partiel du contrat de capitalisation, les gains sont soumis à la même fiscalité que les intérêts. Cependant, après 8 ans de détention, les gains bénéficient d’un abattement annuel de 4 600 euros pour une personne seule et de 9 200 euros pour un couple.

Il est important de souligner que la fiscalité des contrats de capitalisation peut évoluer en fonction des modifications législatives en matière fiscale. Il est donc recommandé de se référer à la législation en vigueur au moment de la souscription d’un contrat de capitalisation ou de son rachat.

Quel est le meilleur contrat de capitalisation ?

Dans le contexte d’un site de nouvelles, il est important de noter que je ne suis pas un conseiller financier et que mes informations sont à titre indicatif seulement. Le choix du meilleur contrat de capitalisation dépendra de nombreux facteurs tels que vos objectifs financiers, votre tolérance au risque et vos préférences personnelles. Il est donc recommandé de consulter un professionnel qualifié avant de prendre une décision.

Cela dit, certains contrats de capitalisation sont souvent considérés comme étant parmi les meilleurs sur le marché. Il s’agit notamment des contrats proposés par des compagnies d’assurance réputées et solides financièrement. Ces contrats offrent généralement une grande variété de fonds d’investissement, ce qui permet aux investisseurs de diversifier leur portefeuille.

De plus, les meilleurs contrats de capitalisation offrent des frais compétitifs, des options de gestion flexibles et des outils de suivi performants. Certains contrats proposent également des avantages fiscaux intéressants, comme la possibilité de bénéficier d’une exonération d’impôt sur les plus-values après une certaine période de détention.

En résumé, le meilleur contrat de capitalisation pour vous dépendra de vos besoins et de votre situation personnelle. Il est donc recommandé de faire des recherches approfondies, de comparer les différentes offres et de consulter un professionnel qualifié avant de prendre une décision.

En conclusion, le contrat de capitalisation présente à la fois des avantages et des inconvénients qu’il est important de prendre en considération avant de souscrire à ce type de contrat.

D’un côté, les avantages du contrat de capitalisation résident dans sa flexibilité et sa fiscalité avantageuse. En effet, il permet de bénéficier d’une grande liberté dans la gestion des fonds investis, tout en profitant d’une imposition réduite sur les plus-values réalisées. De plus, la possibilité de transmettre le capital accumulé à ses héritiers sans passer par la case succession constitue un vrai atout pour ceux qui souhaitent préparer leur succession.

D’un autre côté, les inconvénients du contrat de capitalisation résident notamment dans son manque de liquidité et sa durée de détention recommandée sur le long terme. En effet, il n’est pas toujours possible de récupérer ses fonds rapidement en cas de besoin urgent. De plus, la rentabilité du contrat peut être soumise à des frais de gestion élevés, impactant ainsi le rendement final.

Il est donc primordial de bien évaluer votre profil d’investisseur, vos objectifs financiers et votre capacité à immobiliser votre capital sur le long terme avant de vous engager dans un contrat de capitalisation. Consultez toujours un expert financier pour obtenir des conseils personnalisés et adaptés à votre situation spécifique.

En somme, le contrat de capitalisation peut offrir des avantages considérables en matière de gestion du patrimoine, mais il convient de peser attentivement les avantages et les inconvénients avant de prendre une décision éclairée.