Le revenu fiscal de référence bas : avantages et inconvénients – Dans cet article, nous examinons de près les implications du revenu fiscal de référence bas. En quoi cette mesure peut-elle être bénéfique pour certains contribuables ? Quels sont les inconvénients potentiels d’une telle politique ? Découvrez les réponses à ces questions et explorez les différents aspects liés à cette stratégie fiscale controversée.

PER : guide complet sur le Plan Épargne Retraite (investir pour réduire ses impôts 🏦)

[arve url=”https://www.youtube.com/embed/RAa9FeHoBd8″/]

Pourquoi le revenu fiscal de référence est inférieur au revenu imposable ?

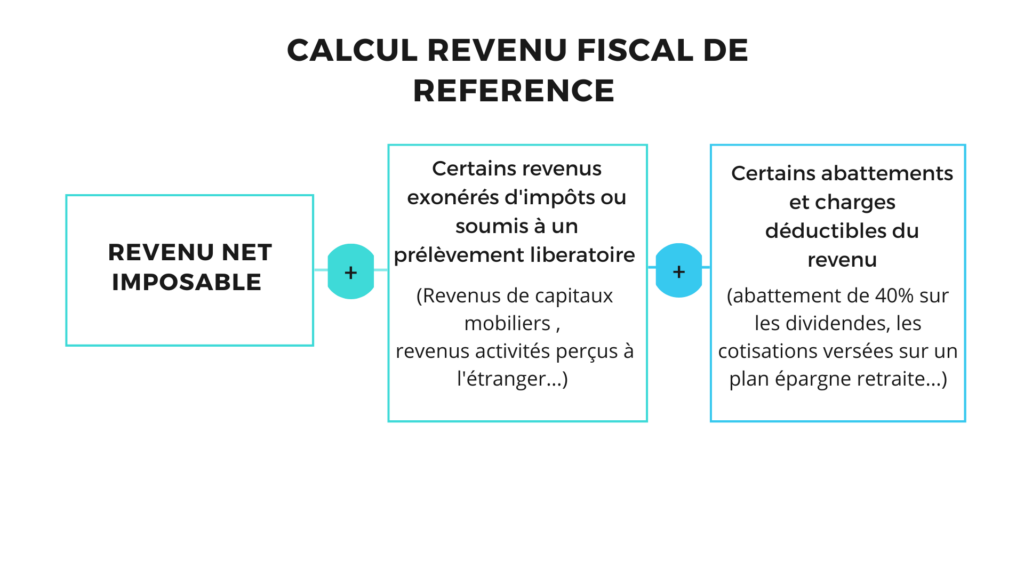

Le revenu fiscal de référence est généralement inférieur au revenu imposable en raison de certains ajustements et déductions fiscales. Ces ajustements et déductions sont effectués par l’administration fiscale pour déterminer le montant réellement imposable.

Les ajustements sont des modifications apportées au revenu brut afin d’exclure certaines dépenses spécifiques. Par exemple, les cotisations sociales obligatoires peuvent être déduites du revenu brut pour calculer le revenu imposable. De plus, des réductions ou des exonérations peuvent être appliquées aux revenus provenant de certaines activités économiques, comme les revenus agricoles.

Les déductions, quant à elles, permettent de déduire certains frais et charges du revenu brut. Les frais professionnels, les charges familiales, les investissements dans des produits d’épargne spécifiques, et d’autres dépenses autorisées peuvent être déduits du revenu brut afin de réduire le montant imposable.

En résumé, le revenu fiscal de référence est un montant inférieur au revenu imposable en raison des ajustements et des déductions autorisés par la législation fiscale. Cette différence permet de refléter de manière plus précise la capacité contributive des ménages et d’appliquer une imposition plus équitable.

Quel avantage revenu fiscal de référence ?

Le revenu fiscal de référence est une donnée fiscale qui est utilisée par l’administration fiscale pour déterminer certains avantages ou droits auxquels vous pouvez prétendre. Il est calculé en prenant en compte l’ensemble des revenus de votre foyer fiscal, y compris les revenus professionnels, les revenus fonciers, les pensions et les allocations.

Un avantage important du revenu fiscal de référence est qu’il permet de déterminer certaines prestations sociales et aides financières. Par exemple, il peut être utilisé pour évaluer votre éligibilité à des allocations familiales, à la prime d’activité, au complément de libre choix du mode de garde ou encore à des réductions d’impôts tels que le crédit d’impôt pour la transition énergétique.

En outre, le revenu fiscal de référence est également utilisé comme critère pour l’accès à certains services publics ou avantages spécifiques. Par exemple, il peut être demandé lors de l’inscription à une place en crèche ou en école maternelle, ou pour bénéficier de tarifs sociaux pour l’électricité ou le gaz.

Il est donc important de tenir compte de son revenu fiscal de référence afin de s’assurer de pouvoir bénéficier des prestations ou avantages auxquels on peut prétendre. Il convient également de noter que le revenu fiscal de référence est actualisé chaque année en fonction de la déclaration de revenus effectuée auprès de l’administration fiscale.

Quel est le revenu fiscal de référence pour une personne seule ?

Le revenu fiscal de référence pour une personne seule est la somme totale des revenus et des charges déclarés par cette personne lors de sa déclaration de revenus. Il s’agit d’une valeur importante utilisée pour déterminer l’éligibilité à certaines prestations sociales et le montant des impôts à payer. Le montant du revenu fiscal de référence peut varier d’une année à l’autre en fonction des revenus et des charges déclarés. Il est généralement calculé en tenant compte de divers éléments tels que les salaires, les revenus fonciers, les allocations familiales, les pensions, etc. Il est important de noter que le revenu fiscal de référence peut différer du revenu net imposable, qui est le montant sur lequel les impôts sont effectivement calculés. Pour connaître le montant précis du revenu fiscal de référence pour une année donnée, il est recommandé de consulter les documents fiscaux officiels ou de contacter les autorités fiscales compétentes.

Quel revenu fiscal de référence pour ne pas être imposable ?

Le revenu fiscal de référence pour ne pas être imposable varie en fonction de la situation familiale et des exonérations dont vous pourriez bénéficier. Cependant, pour l’année fiscale 2021, le seuil de non-imposition pour une personne seule sans enfant est fixé à 10 084 euros de revenu fiscal de référence. Ce montant peut être légèrement différent d’une année à l’autre, il est donc important de se référer aux informations les plus récentes fournies par l’administration fiscale.

En conclusion, le revenu fiscal de référence bas présente à la fois des avantages et des inconvénients à prendre en compte. D’une part, il permet de réduire la pression fiscale sur les ménages à faibles revenus, leur offrant ainsi une certaine stabilité financière. Cela leur donne également la possibilité de bénéficier d’aides sociales et de services publics adaptés à leur situation économique.

D’autre part, cette mesure peut créer des inégalités en termes de redistribution des richesses et de solidarité fiscale. Les contribuables disposant d’un revenu plus élevé pourraient se sentir injustement pénalisés, tandis que ceux qui bénéficient du revenu fiscal de référence bas pourraient être tentés de ne pas chercher à améliorer leur situation financière.

Il est donc essentiel de trouver un équilibre entre la nécessité d’aider les ménages à faibles revenus et la promotion de l’effort individuel pour favoriser la mobilité sociale. Le revenu fiscal de référence bas peut constituer une étape vers une société plus juste, mais il doit être accompagné de mesures incitatives encourageant l’emploi et la formation professionnelle.

Il est donc primordial d’évaluer attentivement les implications de cette mesure afin de garantir une juste répartition des ressources et une réelle opportunité pour tous de s’épanouir économiquement.